#6 // KW25 // 23.6.2022 // Bitcoin hat Gegenwind

// Today's Menu 📜

- Bitcoin hat gesunde Vitalfunktionen 🩺

- Altcoins und Digital Asset Kasinos spielen mit dem Geld ihrer Anleger 🎰

- Otto Normal und Lieschen Müller kaufen kein Bitcoin 💔

- Bitcoin ist ein Organismus 🦏

// Starter 🍸

Für diese Woche hatte ich mir eigentlich ein anderes Thema vorgenommen, aber die vielen Ereignisse der letzten Woche haben ein Licht auf viele interessante Aspekte rund um Bitcoin geworfen. Deshalb denke ich, dass eine kleine Einordnung sehr sinnvoll ist, um die Entwicklungen der nächsten Wochen besser zu verstehen. Im Großen und Ganzen gibt es drei Themengebiete:

1) Die Entkopplung von Bitcoins Fundamentaldaten und Bitcoins Preis

2) Die Auswirkungen von Altcoins und digitalen Finanzprodukten (DeFi) auf den Bitcoin Preis

3) Die globale makroökonomische Situation und ihre Auwirkung auf den Bitcoin Preis

Also drei Themen, die allesamt mit dem Kurs von Bitcoin in Verbindung stehen. Aber woher genau kommt der derzeitige Gegenwind?

// Meat 🥩

Fundamentals

Was wir gerade beobachten können, ist dass der Preis und die Fundamentaldaten auseinander driften. Die Fundamentaldaten unterfüttern sozusagen das Wertversprechen und damit den empfundenen Langzeitwert von Bitcoin. Bitcoins Wertversprechen, also die Features, die Bitcoin einzigartig und unersetzbar machen, habe ich schon öfter erwähnt. Eine kurze Erinnerung:

Bitcoin ist:

- dezentral,

- zensurresistent,

- erlaubnislos,

- diskriminiert nicht,

- ein weltweit liquides Zahlungsmittel,

- ein extrem knappes Zahlungsmittel,

- einfach selbst zu verwahren.

Die Fundamentaldaten, die diese Features auch analysierbar und begreifbar machen schauen wir uns her mal an:

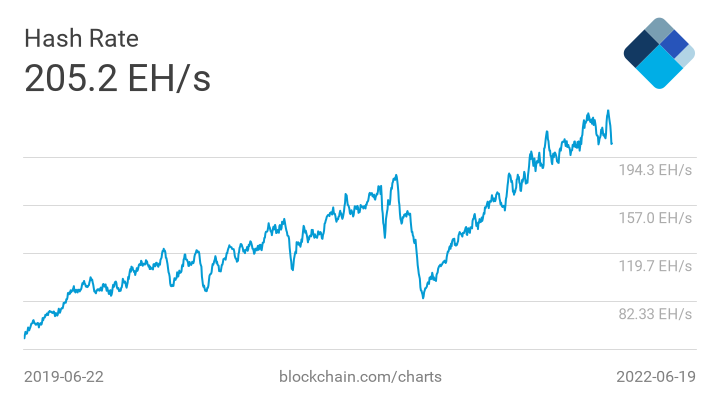

Hashrate: Die Hashrate des Bitcoin Netzwerks hat sich in den letzten drei Jahren mehr als vervierfacht. Erst letzte Woche hat sie noch ein ATH erzielt und beweist damit, dass das Netzwerk und damit Bitcoin noch nie so sicher war wie derzeit.

Transaktionskosten: Die durchschnittliche Transaktionsgebühr liegt derzeit unter 1,50 USD, was eine große Verbesserung zu den 10 USD im Juli 2021 darstellt. Und wenn man es mit dem zweiten Preis ATH in 2021 vergleicht, stellt man keinen Anstieg der Gebühren fest. Das zeigt, dass das Netzwerk viel besser arbeitet und Bitcoin Transaktionen trotz hoher Kurse vergleichbar geringe Gebühren verlangen und Bitcoin so zu einem liquiden Zahlungsmittel werden lassen.

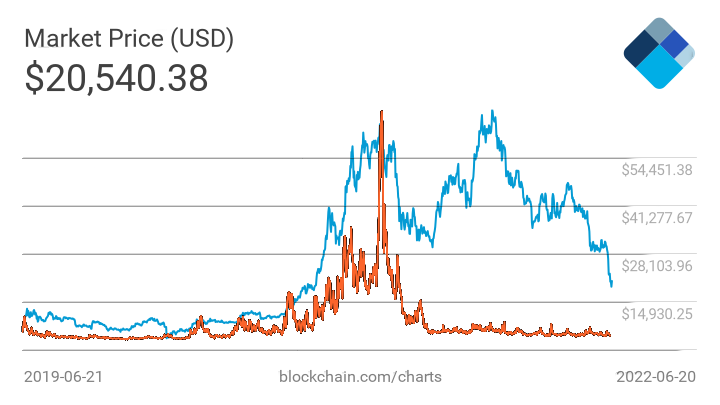

Kostenbasis: Schaut man sich die Kostenbasis von kurzfristigen und langfristigen HODLern an (mehr oder weniger als 155 Tage), erkennt man, dass sich diese beiden Werte fast kreuzen. Dies weißt darauf hin, dass langfristige Bitcoin Besitzer in der dominierenden Position sind. Das ist ein Zeichen für steigendes Vertrauen ins Netzwerk und sinkende Spekulation im Vergleich zu Investionen als Wertanlage.

Long-term holder cost basis is rising as short-term holder cost basis declines.

— Will Clemente (@WClementeIll) June 9, 2022

If this persists and STH crosses below LTH, historically has marked generational Bitcoin buying opportunities. We are getting close. pic.twitter.com/8eXoLOtpZK

Einziger Wehrmutstropfen ist, dass die aktuelle Kurssituation negative Effekte auf die Erträge aus dem Mining hat. Wir erinnern uns:

Das Ziel der meisten Miner ist es so viele bitcoins wie möglich in der Bilanz zu halten, wegen der großen möglichen positiven Preisentwicklung. So wird versucht nur die Anzahl an bitcoins zu verkaufen, die nötig ist, um die Kosten zu decken, denn jeder bitcoin, der heute nicht verkauft wird, könnte morgen schon ein vielfaches wert sein.

$BTC miner revenue per terahash nearing all time lows.

— Dylan LeClair 🟠 (@DylanLeClair_) June 18, 2022

Margins really starting to get squeezed at these levels. pic.twitter.com/hXPHMXBSiI

Allerdings führen negative Preisentwicklungen dazu, dass sich viele Miner gezwungen sehen ihre produzierten bitcoins sofort zu verkaufen, um laufende Kosten zu decken und in Teilen führt es sogar dazu, dass das Mining für manche Operationen komplett unwirtschaftlich wird. Die Hashrate nimmt nicht nennenswert ab, und damit bleibt auch die Difficulty relativ stabil hoch. Das bedeutet allerdings nicht, dass das Netzwerk leidet, sondern dass es eine Kräfteverschiebung unter den Minern gibt und dass das Entladen von bitcoins zu vergleichsweise niedrigem Kurs nicht dazu beiträgt eine Kehrtwende in der Preisentwicklung einzuleiten.

Schaut man sich nur die Fundamentals an, sieht Bitcoin gesünder aus, als jemals zuvor. Das System schnurrt wie ein Kätzchen und es wird Block nach Block nach Block produziert, ganz wie im Protokoll vorgeschrieben. Das zeigt, dass der aktuelle Preisverfall von Bitcoin weitgehend auf die Verstrickungen in der Altcoin-DeFi-Welt und Veränderungen in der Makroökonomie zurückzuführen ist.

Not everyone focuses on the same. pic.twitter.com/GJsZR4wzEc

— El Sultán ₿itcoin ⚡️🛰 🇻🇪 (@elsultanbitcoin) June 18, 2022

Altcoins / DeFi

Seit einem der ersten Posts propagiere ich den Gedanken, dass Bitcoin nicht Crypto ist und es essentiell wichtig ist, diesen Unterschied in die breite Masse zu tragen. Altcoins werden von der Öffentlichkeit als Ersatz für Bitcoin angesehen, obwohl sie es nicht sind. Die meisten Leute denken fälschlicherweise, dass Bitcoin alt und langsam ist, obwohl die genau ausbalancierte Verteilung der Kräfte (Skalierbarkeit, Sicherheit, Dezentralität) von Bitcoin der einzige Weg ist, um diese Art von Technologie langfristig und wie beworben funktionieren zu lassen. Solange Altcoins als Substitute für Bitcoin gesehen werden, wird die schlechte Presse, die diese erzeugen unweigerlich auch auf Bitcoin zurückfallen. Also egal, ob es der (bisher) verunglückte Versuch Ethereums ist, den angekündigten "Merge" durchzuführen, oder andere sogenannte dezentrale Protokolle ihre Blockchain anhalten und zurückdrehen; die erzeugte Skepsis und das Misstrauen wird in den Köpfen vieler auf Bitcoin zurückfallen, da diese nicht differenzieren können. Damit Bitcoin den nächsten Schritt in seiner Entwicklung machen kann, müssen die Menschen verstehen, dass Altcoins kein Ersatz für Bitcoin sind.

Viel wurde schon geschrieben zu Terra/LUNA, Celsius, 3AC, Babel und jetzt auch BlockFi.

LEAKED DOCUMENT SHOWS #BlockFi LOST MORE THAN US$285,000,000 IN PAST TWO YEARS OF BULL MARKET

— otteroooo (@otteroooo) June 19, 2022

Read the second thread on BlockFi, where otter throws a challenge to BlockFi's CEO below

🦦 👇🏼 🧵

Bei den erst kürzlich in die Schlagzeilen geratenen Altcoin/Crypto Finanzdienstleistern, ist es nicht nur die wahrgenommene schlechte Reputation, die sich negativ auf das Image von Bitcoin und damit stellvertretend auf den Preis auswirkt, sondern die tatsächlichen Verstrickungen am Rande von Bitcoin mit den angebotenen Produkten eben dieser Dienstleister.

Alle diese Altcoin Projekte halten große Mengen an bitcoins (zusammen Bitcoin im Wert von mehreren Milliarden US Dollar). Ohne auf die jeweilgen Produkte in großem Detail einzugehen, benutzen diese Finanzprodukte verschiedenartige Hebel, um ihrer Kundschaft die versprochen hohe Yields zu ermöglichen (so in der Theorie). Bitcoin wird dort genutzt, um die Liquidität ihrer Reserven zu erhöhen, oder um mit den eingelagerten bitcoins anderweitig zu noch höherem Risiko zu spekulieren. Doch mit dem Verfall vieler der zugrunde liegenden gehebelten Produkte und Renditemöglichkeiten, drohen diese Anbieter entweder zahlungsunfähig und nicht mehr existent zu werden oder sind es schon. Dies bedeutet im Umkehrschluss, dass diese bankrotten Anbieter gezwungen werden ihre Sicherheitsreserven zu liquidieren und somit bitcoins in Milliardenhöhe unter Wert auf den Markt werfen. Es wird sich zeigen wie viele dieser Art gehebelter Projekte noch existieren, bevor die große Säuberung vorbei ist.

Konjunktur

Bitcoin ist eigentlich wie gemacht, um in der aktuellen Makroumgebung der gesamtwirtschaftlichen Lage zu gedeihen. Wir haben Rekordinflation, unter anderem ausgelöst durch anhaltende Lieferengpässe bei Energie und Rohstoffen (Chinas Zero COVID Politik, Krieg in der Ukraine, etc.), Medienhysterie und politikgemachte Geldentwertung durch Flutung. Eine Rezession steht uns viel näher bevor, als die meisten Menschen vermuten und das generelle Gefühl einer Sicherheitskultur ist stark gedämpft, sowie das Verbrauchervertauen auf dem tiefsten Stand seit 19 Jahren. Viele Menschen sorgen sich darum, ob ihr Erspartes am Ende des Jahres noch so viel wert ist wie heute, ob sie ihren Job behalten, und wenn, ob das bezogene Gehalt seine Kaufkraft weiter verliert. Dieser Abschwung der Wirtschaft mit der einhergehenden Sorge um den Arbeitsplatz sorgt für einen Vertrauensabbau gegenüber der Arbeits- und Wirtschaftspolitik. Die steigenden Preise mit der einhergehende Sorge um den finanziellen Wohlstand führen zu einem Vertrauensverlust in die Finanzpolitik und das Geldsystem. Vertrauen ist ein wesentlicher Bestandteil stabiler und friedlicher Wirtschaftstätigkeit und wenn Vertrauen verloren geht, führt dies zu erhöhten Reibungen im Wirtschaftsgeschehen. Im schlimmsten Fall sogar zu Aufständen und Chaos (wie anfang des Jahres in Kasachstan zu beobachten).

Es ist demnach nur selbstverständlich, dass jeder Mensch nach einer Alternativlösung sucht, um sein Erspartes/Vermögen sicher, einfach und ohne finanzielle Verluste einzulagern. Womit wir bei Bitcoins Features wären, die genau diese Alternative bieten. Denn die einzige Lösung, die Sicherheit und Autonomität bei minimalem bzw. komplett ohne Vertrauen schafft, ist Bitcoin. Das dezentrale Netzwerk kann niemals von einer einzelnen Person, einer oder mehreren Regierungen, einem Unternehmen oder einer Koalition kontrolliert werden. Oder was sagt der CEO von Bitcoin dazu?

I just spoke with the executives at #bitcoin. I was assured that they are completely solvent and sustained no balance sheet losses over the previous week.

— Dylan LeClair 🟠 (@DylanLeClair_) June 16, 2022

Catastrophe avoided.

Doch warum verhält sich Bitcoin derzeit nicht, wie der sichere Hafen, für den es gehalten wird? Aktuell beobachten wir ein Phänomen, in dem der Bitcoin Kurs vollständig an die der Aktienverläufe gekoppelt ist. Diese hohe Korrelation könnte daran liegen, dass dieselben Personen und Gruppen, die in traditionelle Anlageklassen investieren in den letzten Jahren maßgeblich in Bitcoin investiert haben. Durch die von COVID ausgelöste Geldflutung haben Institutionen und Spekulaten angefangen in alternative Anlagen zu investieren, schlicht weil die traditionellen schon komplett überkauft waren. Diese gleichen Gruppen benutzen für ihre Finanzanalyse und Risikokalkulation natürlich weitgehend auch die gleichen Diagramme und Modelle, was zu einem identischen Kauf-/Verkaufsverhalten an den Märkten gesorgt hat. Diese Korrelation wird in langer Sicht aber brechen müssen, da Bitcoin fundamental andere Eigenschaften aufweist, als die traditionellen Anlageklassen. Bitcoin ist eine Anlageklasse für sich und lässt sich nicht mit traditionellen Modellen bewerten.

Desweiteren muss Bitcoin viel größere Akzeptanz in der breiten Bevölkerung finden, um in diesen makroökonomischen Umgebungen sein volles Potenzial zu entfalten. Nehmen wir als Beispiel die Türkei. Der Lira hat in den letzten 3 Jahren über 80% seines Wertes gegenüber dem US Dollar und dem EURO verloren. Also eine perfekte Situation, um sich mit seinen ersparten Lira Bitcoin zu kaufen, um a) weiteren Wertverlusten vorzubeugen und b) sein Vermögen weiteren Übergriffen der staatlichen Finanzpolitik zu entziehen. Allerdings ist die Akzeptanz scheinbar noch nicht soweit vorangeschritten, wie wir das in unserer Bitcoin-affinen Blase gerne denken. Denn für viele ist Bitcoin immer noch magisches Internetgeld aus dem Weltall, dessen zugrunde liegenden Mechanismen nicht verstanden sind. Dies ruft eine gewisse Skepsis hervor und erzeugt Zugangshemniss. Viele sehen lieber zu, wie die Ersparnisse reduziert werden, als sie im Internet gegen eine neumodische Währung umzutauschen. Darüber hinaus ist Bitcoin ideologisch sehr stark mit dem Internet verknüpft, was in unserer westlichen Welt synonym für Informations- und Meinungsfreiheit steht, in vielen Ländern dieser Welt allerdings vom Staat zensiert und kontrolliert wird. Dies und der schlichte Fakt, dass sich mit Bitcoin (noch) keine Lebensmittel und andere Grundversorgungsmittel kaufen lassen, führen dazu, dass Bitcoins Preis zurzeit hauptsächlich durch institutionelle und große Spekulanten und nicht durch die vielen kleinen Privatnutzer beeinflusst wird.

#Bitcoin just dropped below the previous cycle high for the first time ever!

— Bitcoin Archive 🗄🚀🌔 (@BTC_Archive) June 18, 2022

Neben Inflationsschutz und Verteidigung vor Übergriffigkeit gibt es aber immer noch die Investionsthese von Bitcoin und vielleicht kann der niedrige Kurs einige Privatanleger schließlich doch überzeugen in Bitcoin zu investieren, vorausgesetzt die Rezession wirkt sich nicht zu stark auf die Privatvermögen aus. Besonders in den USA, aber auch vermehrt in Europa befindet sich das verfügbare Einkommen auf dem Rückzug, da steigende Kreditkartenschulden und steigende Zinsen bei der Rückzahlung von Krediten dazu führen werden, dass sich Otto Normal und Lieschen Müller in den nächten Monaten wahrscheinlich nicht in der Lage sein werden Bitcoin zu kaufen. Dieses Kaufkraftdefizit kann jedoch wiederum durch die große Menge vermögender Privatpersonen ausgeglichen werden, die nach einem sicheren Hafen suchen, sollte sich die Rezession weiter verschärfen und sich Staaten weiter so wenig zukunftsorientiert und übergriffig verhalten.

// Wrap 🌯

Es ist nicht 100%ig klar, welcher der drei oben genannten Gründe hauptauschlaggebend für die Preisentwicklung ist - wahrscheinlich ist es eine historisch einmalige Kombination von allen. Was festzuhalten bleibt, ist dass Bitcoin durch einen Entkopplungs- und Sanierungsprozess geht.

Es ist als wäre Bitcoin ein Organismus, der in der Lage ist sich selbst zu heilen. Bitcoin strampelt sich gerade von den äußeren Einwirkungen frei, wie ein Nashorn, das seine Parasiten abschüttelt. Bitcoin wurde in den Sumpf der Finanzspiele hineingezogenen, die aus der traditonellen Finanzwelt rund um Fiat bekannt sind. Während das Fiatsystem jedoch von den Spielemachern (Zentralbanken) mit Rettungspaketen und Bailouts künstlich am Leben gehalten wird, sobald die Regeln überschritten werden und die Spieler für ihre Regelverstöße disqualifiziert werden müssten, gibt es bei Bitcoin keine höhere Instanz, die über dem Spiel steht und die Regeln zugunsten der unfair Spielenden ändern kann. Die Regeln sind klar, sie sind fest im Protokoll verankert. Das zeigt auch, dass die heute so gängigen unsoliden und nicht nachhaltigen Finanzpraktiken nur funktionieren, wenn das Spielfeld manipuliert und nicht eben ist. Bitcoin mit seinem unkorrumpierbaren Protokoll hingegen schwemmt diese Praktiken raus. Das ist zwar schmerzlich für viele Teilnehmer und diejenigen, deren legitimen Geschäfte auch finanziell leiden (wie z.B. Mining Operations), jedoch ist ein "sauberer", "seriöser" und "stabiler" Bitcoin in Zukunft diese Phase der schmerzhaften Konsolidierung wert. Außerdem müssen wir uns immer wieder ins Gedächtnis rufen, dass Bitcoin erst seit 12 Jahren existiert. In dieser kurzen Zeit reift das System Prozesse, Praktiken und Konzepte aus, die im traditionellen Finanzsystem über hunderte von Jahren erfunden, getestet und weiterentwickelt wurden.

// Candy 🍭

Have fun in 2022. pic.twitter.com/wNx1QFcAip

— Bitcoin (@Bitcoin) June 19, 2022

The Bottom is in pic.twitter.com/rDeQZL2JFQ

— Matthew Hyland (@MatthewHyland_) June 18, 2022

Wenn gemeinhin gestritten wird, ob Öl oder Gold als Indikator für Inflation und Wirtschaftsentwicklung stehen, schmeisse ich mal einen dritten Indikator ins Rennen: Erdbeeren! War jemand mal im Super- oder auf dem Wochenmarkt? Das Kilo Erdbeeren für 12.99 € ist geisteskrank. Kein Wunder, dass die Eichhörnchen kriminell werden. Ab jetzt gibt es nur noch Holzspänejoghurt zum Frühstück!

In diesem Sinne, 2... 1... Risiko!

Sven