#7 // KW26 // 30.6.2022 // GBTC, ETF & SEC

// Today's Menu 📜

- Trigger Warnung: Heute wird es irgendwie technisch. Also noch schnell ein Eis auf Lunge ziehen, damit der Hirnfrost mehr wehtut, als das Lesen ️🍧

- Wer hat vom Lesen des Titels einen Ohrwurm bekommen? 🎶

- Die SEC winkt auch dieses Jahr keinen Bitcoin Spot ETF durch 🛑

- Die SEC handelt nicht im Sinne der Anleger 👛

// Starter 🍸

Wie üblich erstmal ein bisschen Preisgeplauder. Viel wurde diese Woche über Bitcoins 200 Week Moving Average gesprochen. Ohne in zu mathematische oder technische Details zu gehen, handelt es sich beim MA um eine Methode um historische Daten einzuordnen. Es wird also der Mittelwert, in diesem Fall von Bitcoins Preis, über einen bestimmten Zeitraum, in diesem Fall von 200 Wochen, genommen und somit ein historisches und geglättetes Bild erzeugt. Der MA ist ein trendfolgender, bzw. nachlaufender Indikator, da er auf vergangenen Datenpunkten basiert.

Die 200 WMA Heatmap verwendet eine Farb-Codierung, die auf den prozentualen Anstiegen basiert, d.h. abhängig vom monatlichen prozentualen Anstieg wird dem Diagramm eine Farbe zugewiesen. Historisch gesehen bedeuten orange und rote Punkte einen guten Zeitpunkt, um Bitcoin zu verkaufen, weil der Markt dann überhitzt ist. Zeitpunkte mit lila und blauen Preispunkten liegen nahe dem 200 WMA und sind historisch gesehen gute Zeiten zum Kaufen. In Bitcoins Fall hat der Preis in jedem seiner Marktzyklen seinen Tiefpunkt um den 200 WMA erreicht (viermal bisher, rot eingekreist). Nun also wieder, das ist ein Zeichen dafür, dass der Bottom erreicht sein könnte, allerdings wäre es genau so ein schlechtes Zeichen, wenn der Preis den Sprung über den Mittelwert nicht hinbekommt, was bei den anhaltenden schlechten Nachrichten (die letzten kamen gestern Abend, dazu später mehr) ein schwieriges Unterfangen werden könnte.

If #BTC can't reclaim the 200-week MA as support...

— Rekt Capital (@rektcapital) June 21, 2022

Then one of the scenarios of what could happen would involve downside to new lows before the formation of an Accumulation Range for the first time below the 200-week MA$BTC #Crypto #Bitcoin

Was festzuhalten bleibt und immer mehr durchkristallisiert, ist dass der Preisanstieg im Laufe des Jahres 2021 sehr wahrscheinlich durch die massiven fiskalischen und monetären Anreize, die aufgrund der wirtschaftlichen Lockdowns von COVID veranlasst wurden, Investoren auf der ganzen Welt dazu brachten neue Anlagestrategien zu suchen. Die zwei Preissprünge auf über 60.000 US Dollar sind wahrscheinlich diesen überschüssigen Liquiditäten und gehebelten Strategien zu verdanken und der jetzige Preis, auch wenn stark unterkühlt, bildet ein viel gesünderes Fundament für weiteres Wachstum. Eine dieser Anlagestrategien schauen wir uns detaillierter an. Denn der Arbitragehandel mit diesem Fonds war einer der größten Treiber des Bitcoin Preisanstiegs von 2021.

Wie bei allen gehandelten Waren, gibt es natürlich auch bei Bitcoin die Option Bitcoin direkt (Spot), oder in Form verschiedenster Derivate zu handeln. Eine dieser angebotenen Derivate-Lösungen ist Grayscale Bitcoin Trust (GBTC), der weltweit größte Bitcoin Fonds verwaltet vom Digital Assets Manager Grayscale. Laut eigener Aussagen verwalten Grayscale ein Vermögen (AUM) von über 13,1 Milliarden US Dollar (bei aktuellem Bitcoin Kurs) und halten 640.000 bitcoins in ihrem Fonds.

Grayscale versuchen schon seit Jahren eine Lizenz für einen Bitcoin Spot ETF (exchange-traded fund) zu erhalten. Doch sie sind nicht die einzigen, die seit langem den Versuch unternehmen die SEC (US Securities and Exchange Commission) zu überzeugen. Die Liste der abgelehnten Anträge ist lang: VanEck, Wisdom Tree, Cathie Woods Ark Investment, Valkyrie und Mike Novogratzs Galaxy, um einige der prominenteren Namen zu nennen). Doch was genau hat es mit Grayscales derzeitigem Fonds auf sich und was würde eine Umwandlung in einen ETF bedeuten? Was ist der Unterschied zwischen einem Bitcoin Spot ETF und anderen Bitcoin ETFs? Und warum hadert die SEC im Vergleich zu anderen Börsenaufsichten so sehr?

// Meat 🥩

GBTCs derzeitge Fondsstruktur

Warum sollte sich jemand für einen Spot ETF oder Spot Fund interessieren, wenn er stattdessen einfach direkt Bitcoin kaufen kann? Private Anleger und auch kleinere Investoren haben tatsächlich nicht viel davon. Kleine Vorteile gibt es, z.B. dass man sein komplettes Portfolio in einem Brokerage Account zusammenfassen kann, dass man keine Wallets oder Exchange Accounts öffnen und verwalten muss (und sich um seine Keys kümmern muss), seine Steuern einfacher zusammenfassen kann, und je nach Land sogar seinen Rentenfonds mit Bitcoin bestücken kann, etc. Die wirklichen Interessenten für Bitcoin ETFs sind allerdings institutionelle Investoren, die Regularien und Regeln unterworfen sind, und oft auch in Mengen handeln, die ein einfacher Account bei einem Exchange nicht zulassen, und welche ohne Weiteres zwischen verschiedenen Wertpapieren handeln wollen.

Im Falle von Grayscales GBTC handelt es sich um ein Finanzvehikel, das es Anlegern ermöglicht, Anteile an einem Trust zu handeln, der große Pools von bitcoins hält. Also ein indirektes Investment in Bitcoin, das nicht unbedingt mit dem Preis von Bitcoin korrelieren muss, man also Bitcoin mit einem Premium (Aufschlag) oder einem Discount (Abschlag) handeln kann - der große Unterschied zu einem Spot ETF.

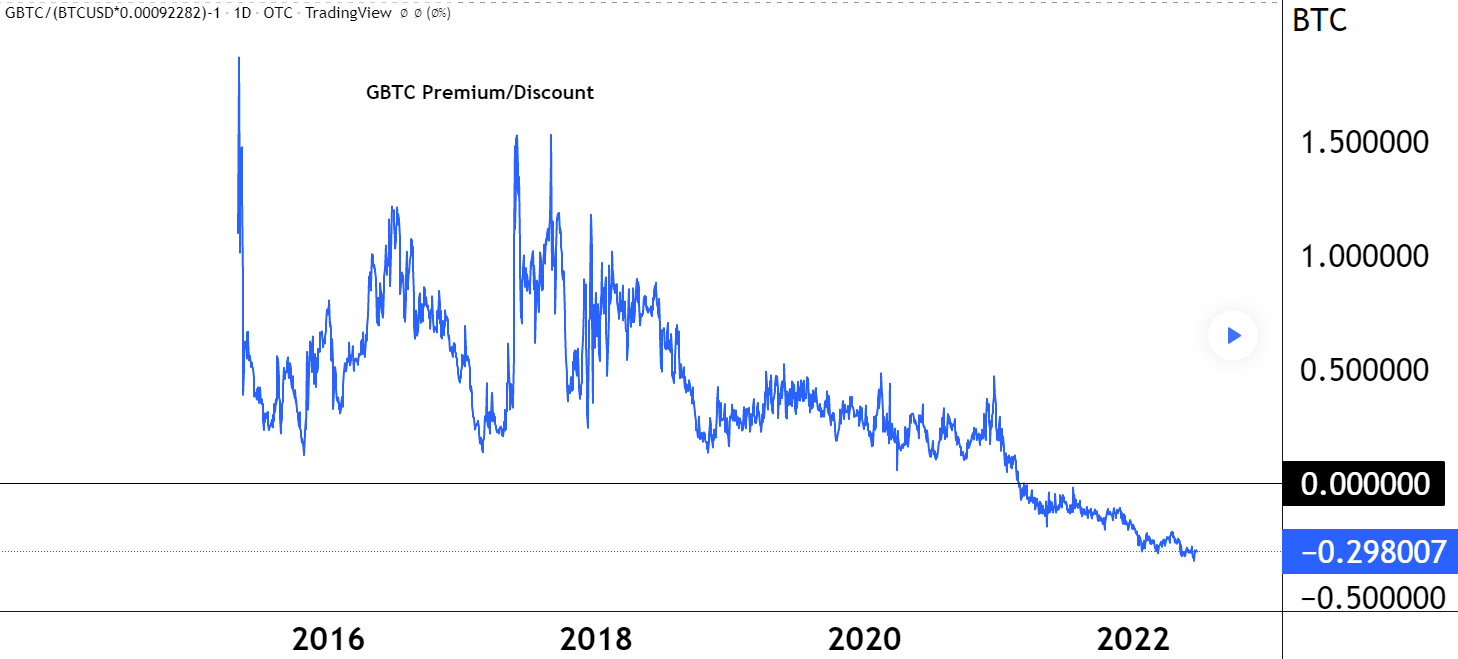

Und genau hier wird es interessant, denn Grayscales GBTC ist ein sogenannter Closed-End Fund (CEF) oder Geschlossener Fonds, der zunächst kleineren geschlossenen Gruppen von Investoren Anteile an GBTC unter der Bedingung, diese 6 Monate lang nicht handeln zu können, verkauft hat. Darüber hinaus sind diese Anteile in GBTC momentan nicht aufkündbar (Redemption) und das einzige Unternehmen, das Aktien erstellen und vom Markt entfernen kann, ist Grayscale selbst. Dies führt dann dazu, dass zeitweilig dem Markt zu viele oder zu wenige Aktien zur Verfügung stehen und dadurch der Aktienkurs mit einem Abschlag oder Aufschlag auf den Wert der aktuellen Bitcoin Bestände, also der Basiswert (auch als Native Asset Value (NAV) bezeichnet) gehandelt wird.

Das war lange Zeit kein Problem, sondern eher eine Besonderheit, da GBTC lange mit einem durchschnittlich 20%igen Premium gehandelt wurde, aufgrund des Fehlens anderer verfügbarer Optionen für den US-Markt innerhalb der Grenzen und Regeln des traditionellen Finanzsystems. Also, wenn man damals Grayscale 1 US Dollar gegeben hat und dann 6 Monate und 1 Tag gewartet hat, konnte man diesen Anteil mit einem saftigen Aufschlag zu etwa 1,20 US Dollar verkaufen. Das bedeutet, dass die GBTC Anteile mit einem Aufschlag von ca. 20 % gegenüber dem Wert von Bitcoin im Fonds, den jede Aktie zu diesem Zeitpunkt repräsentierte, gehandelt wurden.

Der Prozentsatz stieg und fiel und war bis Ende 2021 immer positiv. Bei Anlagen dieser Art fragt man sich natürlich, wo der Haken ist? 20% durchschnittlicher Rendite klingen zu schön, um wahr zu sein. Naja, die Rendite, also das Premium, war nur so lange positiv, bis es das halt nicht mehr war und aus dem Premium ein Discount wurde. Die Gründe können unterschiedlicher Art sein, z.B. das Investoren Anteile verkauft haben, um anderweitig zu investieren, die Management Gebühren von Grayscale zu hoch und damit unattraktiv wurden, oder schlicht Grayscale zu viele Aktien emittiert haben. Jedenfalls scheint es mehr Verkäufer als Interessenten zu geben.

GBTC wird jetzt mit einem 30%igen Abschlag auf den Wert des Fonds gehandelt (teilweise wurden ATLs von negativ 35% erreicht). Niemand will Grayscale 1 US Dollar geben und 6 Monate später 0,70 US Dollar dafür zurück bekommen. Also werden diese Aktien momentan nicht mehr großartig gehandelt und auch ein Rückkauf durch Grayscale ist ausgeschlossen, denn wir erinnern uns, dass Anteile in GBTC momentan nicht aufkündbar sind.

Das ist einer der Gründe, warum Grayscale mehr als je zuvor daran gelegen ist von einer CEF Struktur zu einer ETF Struktur, die frei am Markt gehandelt werden kann, zu wechseln. Das würde viele Investoren anlocken, die sich Anteile und damit Bitcoin zu 70% des Preises kaufen wollen. Die steigende Nachfrage würde den Preis sehr wahrscheinlich hochtreiben, bis der Fonds bzw. die Aktien am freien Markt schlussendlich wieder den Wert (NAV) der zugrunde liegenden bitcoins widerspiegeln. Das Problem ist, wie oben erwähnt, die SEC, die das Ganze nicht unterstützen will.

watching the GBTC discount. looks like ATL at -35%. on top of discounted spot BTC. paths to breaking open the piggy bank: SEC can approve ETF conversion, or Grayscale can wind down the trust themselves if they so choose.

— nic contagion carter (@nic__carter) June 17, 2022

GBTC als ETF und Auswirkungen auf Anleger / Bitcoin

Grayscale hat schon vor der hohen Abschlagssituation Anträge auf eine Umwandlung in einen ETF bei der SEC eingereicht. Allerdings bedeutet die jetzige Situation eine fast 4,5 Milliarden US Dollar schwere Incentive (13,1 Milliarden x 30%), da dieses Anlegergeld eingeschlossen ist und nur durch eine Umwandlung, wie oben beschrieben, oder durch eine Aufkündigung der Anteile seitens Grayscale freigesetzt werden kann. Letzterer Fall ist für Grayscale natürlich undenkbar, da diese dann den Anlegern die zugrunde liegenden bitcoins zum Discount verkaufen und die Differenz schlucken müssten. Außerdem befinden sie sich momentan in der komfortablen Position immer noch Management Gebühren in Höhe von 2% p.A. einzusammeln, obwohl nicht viel getan wird.

Als Reaktion hat Grayscale also angekündigt, dass sie planen den CEF Trust in einen Bitcoin ETF umzuwandeln. Anfang des Jahres gab das Unternehmen bekannt, zu 100% entschlossen zu sein, GBTC in einen ETF umzuwandeln. Grayscale hat seitdem ETF-Spezialisten und hochkarätige Anwälte eingeschaltet und sogar damit gedroht die SEC zu verklagen, sollten diese einer Umwandlung nicht stattgeben.

/cloudfront-us-east-2.images.arcpublishing.com/reuters/4U5X5OCCFRIXTNWQR6FMX2VMMI.jpg)

Die SEC hatte eine Entscheidung über den Antrag bereits im Dezember 2021 und daraufhin wieder im Februar 2022 mit der Begründung verschoben, man wolle die Vorschläge gründlich prüfen. Die Entscheidung der SEC stand dann eigentlich zum 7. Juli an, allerdings kündigte die SEC überraschend gestern Abend ein weiteres Mal an, den Vorschlag abzulehnen. Grayscale haben bereits angekündigt die SEC auf Willkür und Verstoß gegen das Wertpapierbörsengesetz von 1934zu verklagen.

Doch was sind die Vorbehalte, die die SEC und ihr Vorsitzender Gary Gensler gegenüber einem Bitcoin Spot ETF haben?

Die Beweggründe der SEC und ETFs in anderen Ländern

Die offizielle Begründung der SEC sind Bedenken in Bezug auf Marktmanipulation, Betrug, Liquidität und Transparenz. Die hauptauschlaggebenden Argumente sind mangelnde Preiserkennung durch hohe Volatilität, wiederum erzeugt durch einige unbekannte große Accounts und die steigende Zahl der Derivate-Produkte rund um Bitcoin, sowie die vielen unregulierten Börsen. Besonders letztere würde die SEC gerne unter ihre Kontrolle bringen. Das bedeutet bis Coinbase, Gemini, Kraken (oder andere große US Börsen) sich nicht bei der SEC registrieren und sich der SEC Regulierung unterwerfen, ist es unwahrscheinlich, dass die SEC einen Spot ETF genehmigen wird. Dieses Argument ist schwer haltbar, da große Börsen wie Binance, FTX, oder BitMart nicht in den USA registriert sind, und kombiniert ein Vielfaches der in den USA beheimateten Börsen an Handelsvolumen umsetzen.

“[T]here’s a lot of work to be done to really protect the investing public.” - Gary Gensler, SEC Chair

Vorgeschoben wird also bei alledem immer der Schutz der Anleger. Ob dies eine schlüssige Argumentation ist, darf man ruhig in Frage stellen. Denn ein Bitcoin Spot ETF würde vielen Anlegern erlauben Bitcoin in ihr Portfolio aufzunehmen, ohne größeren Spekulationen ausgesetzt zu sein, wie das jetzt mit schon zugelassenen Produkten der Fall ist.

Die SEC hat nämlich schon z.B. Bitcoin Futures ETFs, wie BITO oder BTF, genehmigt, die nicht direkt den Bitcoin Wert abbilden, sondern in Futures-Kontrakte des Chicago Mercantile Exchange (CME) investieren und so die Wertentwicklung abbilden. Anders als bei einem Spot ETF wird hier also in ein US Dollar Produkt investiert und nicht in einen Fonds der tatsächliche "physische" bitcoins hält. Aus der Sicht der SEC erleichtert dies zwar die Regulierung dieser Produkte, doch ist ein solches Investment für Anleger nicht so interessant, weil nicht wirklich in Bitcoin investiert wird und somit keine direkte Diversifizierung entsteht.

Andere Beispiele sind BITQ, ein ETF der in "Unternehmen, die die neue Kryptoökonomie anführen" investiert, oder RIGZ, ein ETF der sich auf Aktien von Unternehmen, die im Bitcoin Mining tätig sind, konzentriert. Auch diese ETFs sind also Investitionen in US Dollar und haben mit dem effektiven Wert von Bitcoin selbst nichts zu tun.

Der "Anleger" kann also kaum im Mittelpunkt stehen. Auch wenn man das öffentliche Feedback betrachtet, dass die SEC auf seine Ankündigung Meinungen in der Öffentlichkeit einzusammeln, wird man feststellen, dass das Gros der Interessenten klar für eine Umwandlung von GBTC in einen Spot EFT, bzw. die generelle Einführung eines Spot ETFs, ist.

Just glancing through the many comments from ppl to the SEC re converting $GBTC to an ETF and 95% are in favor of it and most using real names and pointing to the stupefying fact that futures ETF ok but spot not. eg: pic.twitter.com/j15iNYnh8R

— Eric Balchunas (@EricBalchunas) February 14, 2022

In Ländern wie Australien und Kanada sind Spot ETFs vom Regulator schon zugelassen worden.

/GettyImages-1145424579-1fb70db4f212435eb7754daa1a08313a.jpg)

Und auch in Deutschland, der Schweiz und Liechtenstein gibt es Produkte, die den Spot Preis von Bitcoin (und anderen Shitcoins) abbilden, allerdings werden diese Papiere oft an kleineren und/oder Technologie-Börsen angeboten

// Wrap 🌯

Warum interessiert uns die SEC, warum sprechen wir über ETFs in den USA, wo wir doch jetzt wissen, dass es in anderen Ländern Bitcoin Spot ETFs gibt, warum halten wir uns mit GBTC auf?

Die jüngsten Turbulenzen rund um Unternehmen wie 3AC, Celsius oder BlockFi könnten dazu führen, dass die SEC eine Genehmigungen kritischer betrachtet. Allerdings würde ein Spot ETF dazu führen, dass große Investoren ein vernünftiges Mittel hätten ihrem Durst nach Investionen in Bitcoin nachzukommen und somit Investitionen in undurchsichtige Produkte verlangsamen. Dies hätte durchaus mehrere positive Effekte für Bitcoin als Finanzprodukt, denn die Vertrauenseinbußen die es in den letzten Wochen hinnehmen musste, könnten so gelindert werden und massive Finanzinjektionen von Großanlegern in Bitcoin wären dem Preis natürlich auch erträglich. Denn ein Spot ETF würde Kosten senken und damit den Zugang amerikanischer Investoren erleichtern und sicherer machen. Das Schlüsselwort hier ist "amerikanisch", denn obwohl es in Europa, Kanada, Australien, usw. schon Spot ETFs gibt, würde sich der Zulauf der amerikanischen Rieseninvestoren natürlich deutlich bemerkbarer machen. Kurz gesagt: Eine Zulassung würde konservativeren, traditionellen und gebundenen, vor allem aber amerikanischen Anlegern die Tür öffnen, was sich insgesamt positiv auf Bitcoin, seinen Ruf und seine Legitimität, und den Preis auswirken würde.

// Candy 🍭

Und wo wir schon bei Gary wären:

Weil wir letzte Woche über Verbrauchervertauen in Deutschland sprachen.

Eine Rezession steht uns viel näher bevor, als die meisten Menschen vermuten und das generelle Gefühl einer Sicherheitskultur ist stark gedämpft, sowie das Verbrauchervertauen auf dem tiefsten Stand seit 19 Jahren.

In den USA sind es sogar noch pessimistischere Zahlen:

Consumer Sentiment since 1975.

— Jack Scott (@JackPScott) June 20, 2022

Now below the May 1980 low of 51.7. pic.twitter.com/DPYmSE5h0K

Alt, aber ich stieß diese Woche wieder drauf und wollte die News nochmal hervorheben. Ich werde sicherlich einen der nächsten Posts nochmal diesem Thema widmen:

Außerdem möchte ich noch eine neue Kategorie einführen. Hiermit präsentiere ich jede Woche einen Twitter Account, dem ihr folgen solltet, falls ihr das noch nicht tut. Diese Woche:

Letzte Woche habe ich mich über Erdbeerpreise aufgeregt. Mein liebstes Sommergericht ist ein Melone Feta Salat. Problem dabei ist, dass dieser mit gerösteten Pinienkernen erst richtig gut wird. Aber 8.99 € für 50 Gramm ist ... nuts 🥜Die kleinen Biester waren noch nie günstig, aber für den Kurs hole ich mir besser eine Kiste Bit 🍻

In diesem Sinne, 2... 1... Risiko!

Sven