#29 // KW48 // 1.12.2022 // On-Chain Analytics ⛓️🕵️♀️

Hätte man die vorhandenen Mittel einer öffentlich einsehbaren Blockchain nicht verwenden können, um viele der Fiaskos dieses Jahr abzuwenden. Kann man On-Chain Analyse betreiben, um verdächtige Spieler ausfindig zu machen und was genau ist On-Chain Analyse eigentlich?

// Today's Menu 📜

- On-Chain Analyse liefert nur einseitge Betrachtung 🏴☠️

- Don't trust, verify! 🕵️

- Die nächste Bitcoin-Miner Kapitulation hat begonnen 🪦

// Starter 🍸

Die Ereignisse der letzten Wochen haben viele verschiedene Auswirkungen gehabt und viele Fragen aufgeworfen. Besonders die Frage nach den sogenannten "Red Flags" und danach, ob man die Zeichen nicht früher hätte erkennen müssen, kommt immer wieder auf. Mit Hinblick darauf wird als Argument meistens angebracht, dass Alameda/ FTX eine (oder viele) private Firma (Firmen) mit Sitz in den Bahamas war(en), deren Bücher für Außenstehende nicht einsehbar waren und welche - zumindest versuchte man diesen Eindruck zu erwecken - von Prüfungsgesellschaften attestiert wurden. Doch genau dieses Vertrauen in Dritte ist eine der Grundideen, die mit Bitcoin abgeschafft werden soll. Warum können also die vorhandenen Mittel einer öffentlich einsehbaren Blockchain nicht verwendet werden, um zumindest mit Hinblick auf Bitcoin, eine gewisse Sicherheit zu schaffen und dieses Vertrauen in Dritte soweit zu reduzieren, dass man immerhin das gute alte Bitcoin-Meme "Don't Trust, Verify!" auf die Arbeit Dritter anwenden kann? Zwei dieser besprochenen Ansätze sind auf der einen Seite die sogenannten On-Chain Analytics und auf der anderen Seite Proof-of-Reserves (PoR). Ersteres wollen wir uns diese Woche anschauen, mit dem Vorwissen gehen wir dann nächste Woche das Thema PoR an.

// Primi 🍝

On-Chain Analytics

Unter On-Chain Analytics versteht man die Analyse von Daten, die auf jeder beliebigen Blockchain vorhanden sind. Diese Daten sind auf der Chain, also on-chain und somit für jedermann jederzeit und von überall abrufbar. Genauer bieten Blockchains Daten über Adressen, Transaktionen und in gewisser Weise auch über Wallets. Diese Informationen können verwertet werden, um verschiedene Sachverhalte darzustellen. Es gibt unzählige Anwendungsbeispiele, aber nur um eine Handvoll einfacher Anwendungen zu nennen, können Transaktionsvolumen, Preisbewegungen, Verhalten großer Wallets (Whales) oder die Anzahl ruhender oder sich bewegender bitcoins nachvollzogen werden.

Die Metriken, die wir uns im Paragraph //Secondi Woche für Woche anschauen, bieten weitere Beispiele dafür, wie z.B. Hashrate, Hashpreis, Realized Price, Mempool, diese Anwendung von Datenanalyse durch Information, die die Blockchain automatisch zur Verfügung stellt, nutzbar macht. Diese vermutliche Transparenz führt dazu, dass in der Theorie jede Bewegung nachverfolgt werden kann, die im digitalen Raum eine direkte Verknüpfung zum realen Raum (also dem sogenannten Meat-Space oder dem "echten Leben”) hat, an dem man ansetzen kann. Ein ganz einfaches Beispiel: Wenn ich eine bestimmt Menge Bitcoin bei einer Börse erwerbe, bei der ich mich zuvor ausweisen musste, um die Dienstleistungen in Anspruch zu nehmen, und mir anschließend diese erworbene Menge Bitcoin auf meine Wallet überweise, um sie in Selbstverwahrung zu halten, ist es gewissen Teilnehmern möglich, meine Wallet zu identifizieren, bzw. mir zuzuordnen. Die Börse, und damit im Zweifelsfall auch ein Gericht oder ein Staat, kennen die Bitcoin-Adresse, die sie meinen Ausweisdaten zuordnen können. Die Transaktion und die damit verbundenen UTXOs sind damit auch mir zuschreibbar und die Wahrscheinlichkeit, dass ich Eigentümer der Zieladresse bin, ist auch sehr hoch. Vor allem, wenn ich öfter Transaktionen von der Börsen-Adresse zu der gleichen Zieladresse ausführe. Dieses Verfahren wird auch Heuristik genannt und bedient sich wahrscheinlicher Annahmen, also z.B. wiederkehrender Muster.

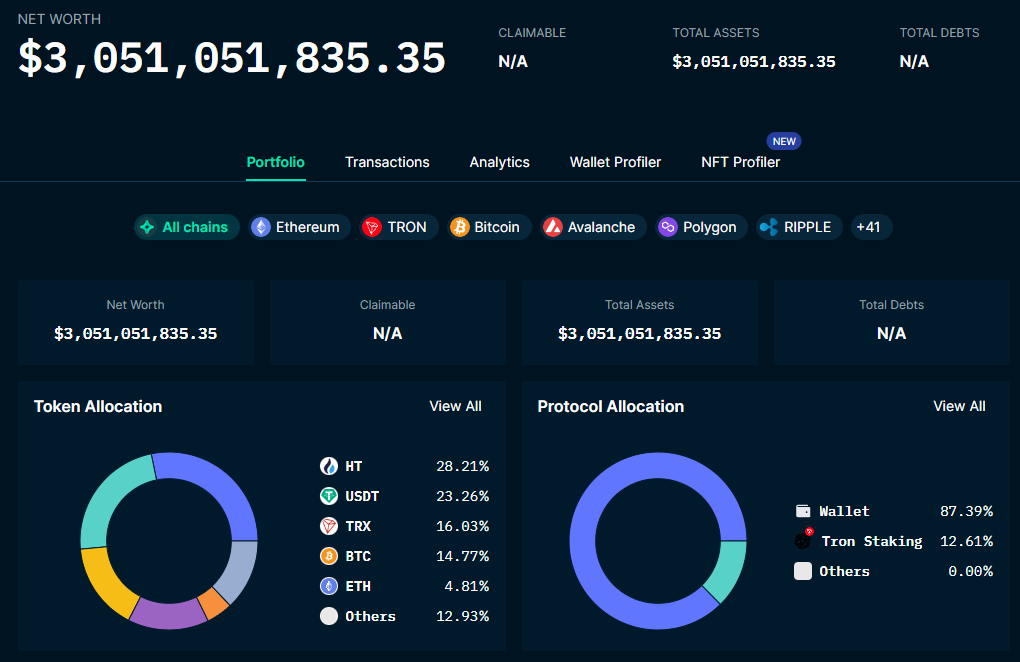

Diese Methode machen sich große Blockchain-Analyse Firmen zu eigen, deren Geschäftsmodell vorsieht, ihren Kunden Dienstleistungen dieser Art zu verkaufen. Services wie Adressen-Screening, Transaktions-Monitoring oder Business Intelligence Tools sollen Blockchain- und Finanzunternehmen, aber auch Regierungseinheiten das Analysieren von Daten auf der Blockchain erleichtern. Bis heute behaupten viele, die Blockchain sei anonym, dabei ist sie bestenfalls pseudonym. Denn natürlich kann man in keinem Block Explorer nach einem im Ausweis geführten Klarnamen suchen; doch wenn einmal die Verbindung zu einer Adresse hergestellt ist, kann man z.B. nach einer Adresse suchen und alle Transaktionen sowohl zu, als auch von dieser Adresse nachvollziehen. Manche Anbieter gehen bei ihren Dienstleistungen dann so weit, dass sie bekannte Adressen labeln und zusammenführen, um damit ein Abbild des gesamten Handels oder Vermögens darzustellen. So assoziiert beispielsweise der Anbieter Nansen verschiedene Adressen mit den Börsen Huobi und Crypto.com:

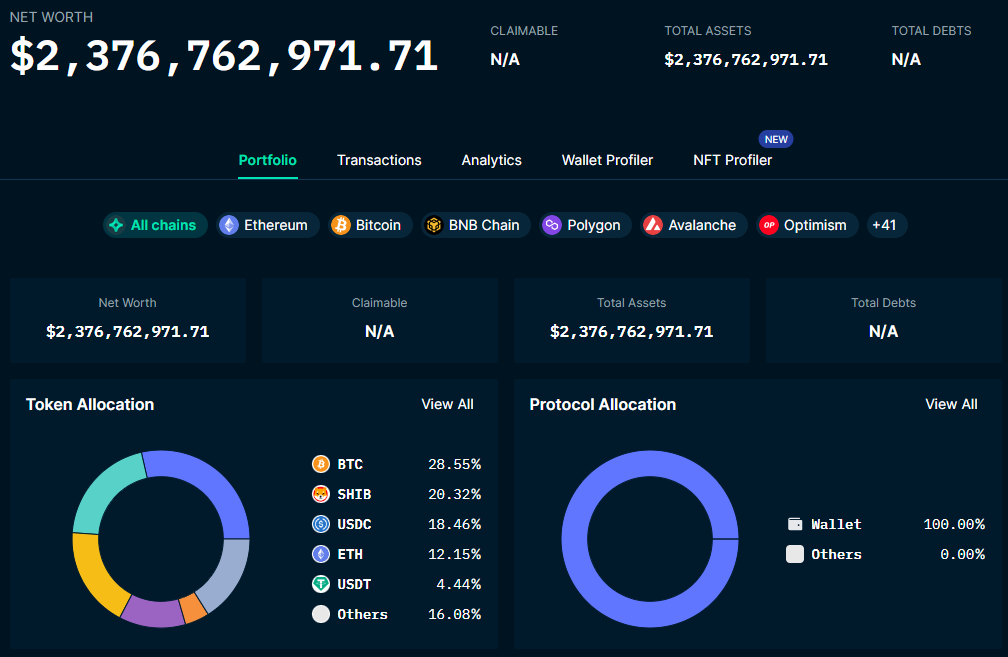

Was sehr gut ersichtlich wird, sind die Vermögenswerte, die sich in den angegebenen Wallets befinden, und auch werden Verhältnisse grafisch gut aufbereitet, sodass auch ein Laie schnell erkennen kann, dass in diesem Beispiel 20% des Gesamtbestands an Vermögenswerten bei Crypto.com aus Shiba Inu Coins besteht (!!!) - was mir bei einem Gesamtvermögen von 2,3 Milliarden US Dollar nur ein ganz kleines bisschen fragwürdig erscheint!

Und das genau ist das große Problem. Denn was On-Chain-Analyse ermöglicht, ist ein Einblick in das Guthaben verschiedener Wallets. Bleiben wir bei unserem Beispiel Crypto.com: Anhand von Nansens Analyse-Tool können wir schnell sehen, dass die mit Crypto.com assoziierten Adressen knapp unter einem Drittel (gemessen am Gesamtvermögen) an Bitcoin halten, ein gutes Fünftel besteht aus japanischen Hunde-Tokens und knapp ein Viertel aus Stablecoins in Form von Circle-Jerks und Feathers. Cool, konzentrieren wir uns also auf Bitcoin:

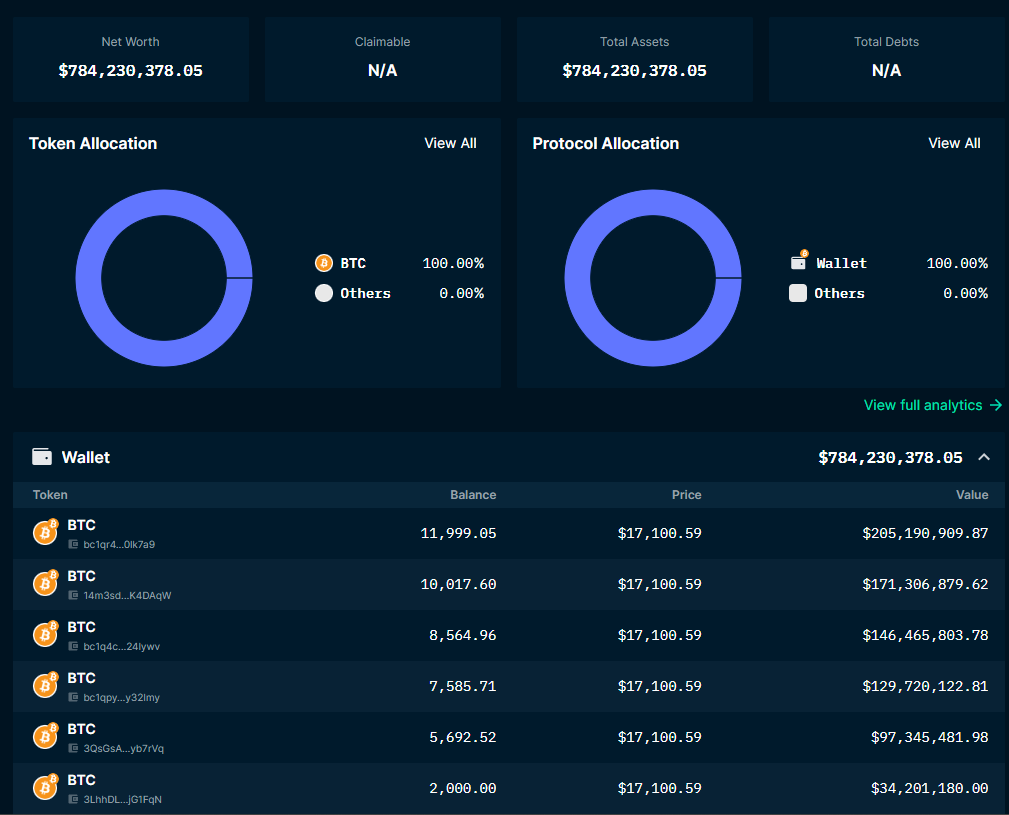

Crypto.com halten (Stand heute) also knapp 46.000 bitcoins in ihren Wallets, bei heutigem Kurs ca. 784 M US Dollar wert. Das sind immerhin 45.999 bitcoins mehr, als FTX in ihren Wallets hatten. Doch sagt uns dies nichts darüber, ob a) dies auch der Menge an bitcoins entspricht, die Nutzer glauben auf Crypto.com eingelagert zu haben (Paper-Bitcoin Problem), oder ob b) diese Anzahl an bitcoins auch komplett unbelastet in einem sicher verwahrten Cold-Storage liegt und nicht als Sicherheit für einen anderen Kredit genutzt wird, oder schlichtweg verliehen wurde (nur weil eine Adresse mit Crypto.com assoziiert wird, heißt es nicht unbedingt, dass nicht auch Dritte Zugriff auf die privaten Schlüssel haben - weil z.B. verliehen, veruntreut, verbummelt).

Das allergrößte Problem allerdings besteht in der einseitigen Betrachtung der ganzen Angelegenheit - dazu mehr, wenn wir uns PoR anschauen - denn alles, was wir hier sehen, sind die "Vermögenswerte" bzw. Assets, die in den jeweiligen Wallets liegen. Wir bekommen gar keine Auskunft über die Verbindlichkeiten, die diesen Vermögenswerten gegenüberstehen. Viel schlimmer noch: Wir können uns nicht einmal wirklich sicher sein, dass es sich um tatsächliche Vermögenswerte handelt, da diese ja unter Umständen schon verliehen oder als Sicherheit anderweitig verwendet worden sind. Schließlich bekommen wir ja gar keine Auskunft darüber, was Krypto-Unternehmen-XYZ mit seinen Vermögenswerten anstellt. Es gibt keine Regeln, Gesetze oder anderweitige EInschränkungen, die besagen, dass ein Unternehmen, das teilweise oder sogar nur in minimaler Form Vermögenswerte in Bitcoin oder 💩hält, auch automatisch alle anderen Transaktionen auf einer oder allen Blockchains veröffentlichen muss. Dementsprechend bekommt man vorallem bei hybriden Unternehmen, die irgendwo den Spagat zwischen "Blockchain/ Crypto" und TradFi machen, aber auch bei Blockchain-only fokussierten Unternehmen, ein Gefühl, dass man Transparenz erlangt, wobei dies eigentlich überhaupt nicht der Fall ist.

Why couldn’t multi-billion dollar firm @chainalysis identify that FTX user deposits were being commingled with Alameda trading wallets while randoms on Twitter could?

— Dylan LeClair 🟠 (@DylanLeClair_) November 19, 2022

What exactly is the point of your service again? pic.twitter.com/YGcbj1EGxG

Eine der großen Fragen im Zusammenhang mit dem Mt.Ftx Fiasko ist, warum z.B. große Chain-Analytics Anbieter, wie Chainalysis (kann nur ich so viele Vokale am Stück nicht vernünftig aussprechen?) den großen Schwindel nicht früher erkannt haben. Warum haben diese Firmen nicht früher versucht, ähnlich wie in unserem Beispiel von Crypto.com, Adressen zuzuordnen, um damit festzustellen, dass alleine anhand der Vermögenswerte (zu wenig Bitcoin, zu viel FTT, MAPS, SRM, etc.) irgendetwas am Geschäftsmodell von Alameda/ FTX nicht ganz sauber war?

Das Problem ist und bleibt die Heuristik. Man kann nie mit 100%iger Genauigkeit sagen, dass man alle Adressen einem Nutzer, Besitzer, oder Unternehmen komplett und lückenlos zugeordnet hat. Besonders bei vermeintlich großen und vermeintlich ausgeklügelten, der großen Masse voraus schwimmenden, cutting-edge Unternehmen - wie FTX - , ist die Annahme automatisch, dass diese über bessere Privatisierungs- und Sicherheitsmethoden verfügen, als der normale Bitcoin- und/oder Kryptonutzer. Wenn diese Firmen auch noch privat sind, und die einzigen Personen mit Einblick in Pitch-Decks oder vorgebliche Geschäftsberichte, diese aus wettbewerblichen Gründen nicht öffentlich machen, bleibt eben nur das Grundvertrauen, das durch Werbung, durch die vermeintliche Größe des Unternehmens (sprich Aufmacher in Forbes oder Fortune, Super-Bowl-Werbungen mit Tom Brady, etc.), oder durch Shilling (also das Bewerben durch "Bitcoin-Maxis" in Newslettern oder Podcasts, etc.) vermittelt wird, um einem das Gefühl zu geben, dass es mit rechten Dingen zugehen MUSS, wenn so ein riesiges und beliebtes Unternehmen gewisse Behauptungen von sich gibt.

Ganz ähnlich verhält es sich wohl auch bei El Salvador. Genausowenig, wie andere Staaten ihre Kontoauszüge veröffentlichen und jeder interessierten Schnüffelnase Zugang zum Allerheiligsten gewähren, muss man sich auch bei El Salvador auf das Wort des Souveräns verlassen und davon ausgehen, dass die Angaben, sowohl über den aktuellen Stand des gehaltenenen Bitcoin-Vermögens (oder im regulären Fall, der Einnahmen gegenüber der Ausgaben), als auch über die tatsächliche Umsetzung der Ankündigung, jeden Tag einen bitcoin zu erwerben, einer Prüfung standhalten würden.

179,250 #bitcoin have been withdrawn from exchanges on a net basis over the the last 30-days, another new all time high. $BTC pic.twitter.com/Xc3Slwd0ln

— Dylan LeClair 🟠 (@DylanLeClair_) November 26, 2022

Letzten Endes kann man sagen, dass On-Chain-Analyse natürlich viele Vorteile hat. Gegenüber traditionellen Anlageklassen bringt die Information, bzw. die Möglichkeit der Echtzeit-Datenerhebung ganz, ganz viele Vorteile mit sich. Ein Markt, der 24/7/365 gehandelt werden kann, braucht natürlich Vergleichsdaten in Echtzeit. Allerdings wahrt diese vermeintliche Transparenz in Daten, Verhaltensmustern, Sentiments und Patterns nicht davor, dass die nach außen kommunizierten und vor allem AUF der Blockchain verfestigten Informationen, nicht auch ein nicht veröffentlichtes und nicht auf der Blockchain verankertes Gegengewicht (z.B. in der Form von Sicherheiten) birgen.

JUST IN: $3.5 billion #Bitcoin were withdrawn from Coinbase in the past 4 days - Glassnode 🙌

— Bitcoin Magazine (@BitcoinMagazine) November 28, 2022

Am Ende bleibt auf jeden Fall zu sagen, dass eine der momentan am wichtigsten zu verfolgenden Metriken, die der Bewegung von bitcoins auf bzw. von Börsen ist. Alleine in den letzten 2 Wochen wurden über 200.000 bitcoins von Börsen genommen. Das bedeutet nicht, dass diese verkauft wurden, sondern, dass diese tatsächlich aus Börsen-assoziierten Adressen in private Adressen verschoben wurden. Der Einzelhandel und kleine Wallets, die Bitcoin in ihren Cold-Storage verlagern, ist die Verkörperung des Bitcoin-Ethos. Dies bestäkrt eigentlich nur, was ich eigentlich diese Woche sagen wollte: Die einzig wirklich sichere und bedeutsame Form von Chain-Analysis ist die der Eingabe der eigenen Keys zur Überprüfung, dass bei der Selbesverwahrung alles im Reinen ist (Analogie zu früher: Kontoauszug ziehen, bzw. PIN überprüfen).

//Secondi 🍲

FTX-Tornado

Es ist soweit. Was vielen schon länger bewusst war, ist jetzt nun doch passiert. BlockFi sind insolvent. FTX waren mit einem Kredit eingesprungen, als BlockFi bei der ersten Welle von Eruptionen im Krypto-Markt erschüttert wurden und da dieser sich nun als recht trockene Leitung erweist, ist nun auch für BlockFi endgültig Schluss.

News

Version 0.24 des Bitcoin Core Protokolls wurde veröffentlicht. Eine Änderung ruft die meisten Diskussionen und Kontroversen hervor. Und zwar wird der Default von Opt-in auf Full replace-by-fee (RBF) geändert. RBF ist eine Mempool-Funktion, die 2015 vorgeschlagen wurde und ins Protokoll übernommen wurde, die Nutzern eine Möglichkeit gibt feststeckende Transaktionen voranzutreiben, wenn diese lange Zeit unbestätigt im Mempool hängen. Der Mempool (Memory Pool) funktioniert als Sammelbecken für alle dem Netzwerk übertragenen Transaktionen, die dann von den Minern sukzessive in einen Block gepackt werden. Dies erfolgt in der Regel nach Höhe der Gebühren, d.h. Transaktionen, die eine höhere Gebühr mit sich führen, werden von Minern präferiert, da dies deren Profit steigert. Wurde eine Transaktion mit geringer Gebühr übertragen, oder treten aus verschiedenen Gründen hohe Gebührenspitzen auf, bleiben die unpräferablen Transaktionen im Mempool hängen. Wenn Nutzer diese jetzt beschleunigen wollen, können sie eine höhere Gebühr zahlen, um die eigene Transaktion attraktiver zu machen. In der 2016 eingeführten Opt-in RBF Funktion, müssen Nutzer aktiv einwilligen, dass ihre Transaktionen durch Transaktionen mit höheren Gebühren ersetzt werden, wohingegen die neue Full RBF Funktion standardmäßig jede Transaktion ersetzbar macht, solange für die Ersetzung eine höhere Gebühr gezahlt wird. Das klingt eigentlich nach einer Vereinfachung des aktuellen Systems, zumal die meisten Nutzer//innen sowie Transaktionen über ihre Wallets verschicken, die diese Einstellung selbständig übernehmen und Nutzer//innen davon sowieso nichts mitbekommen.

Doch die Debatte ist entstanden, da es einige Unternehmen gibt, die Null-Bestätigungs-Transaktionen (zero confirmation) akzeptieren, d.h. Überweisungen werden in einer Wallet z.B. schon gutgeschrieben, ohne dass auch nur eine einzige Bestätigung durch einen folgenden Block stattgefunden hat. Dies ist nur möglich, weil momentan die überwiegende Mehrheit Transaktionen im Mempools nicht aktiv dem RBF zustimmen. Wenn nun alle Transaktionen standardmäßig ersetzt werden können, bedeutet dies, dass der Mechanismus dieser Unternehmen nicht mehr zuverlässig funktioniert, da in der Theorie jede Transaktion wieder ersetzt werden kann und somit in der Reihenfolge weiter nach hinten fällt.

Preis

Bitcoin hat sich (bisher) seit Mittwoch etwas erholt und schwebt das erste Mal seit knapp drei Wochen leicht über der 17.000er Marke. Die mehrmonatige Abwärtstrendlinie, die von Juni bis heute verläuft, ist nun mehrfach zum Widerstand geworden. Die letzten zwei Wochen war dies nicht anders, nur gestern ist der Preis aus diesem Trend ausgebrochen.

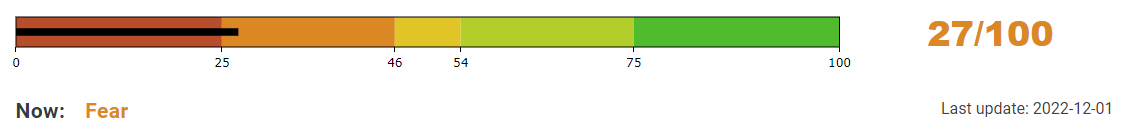

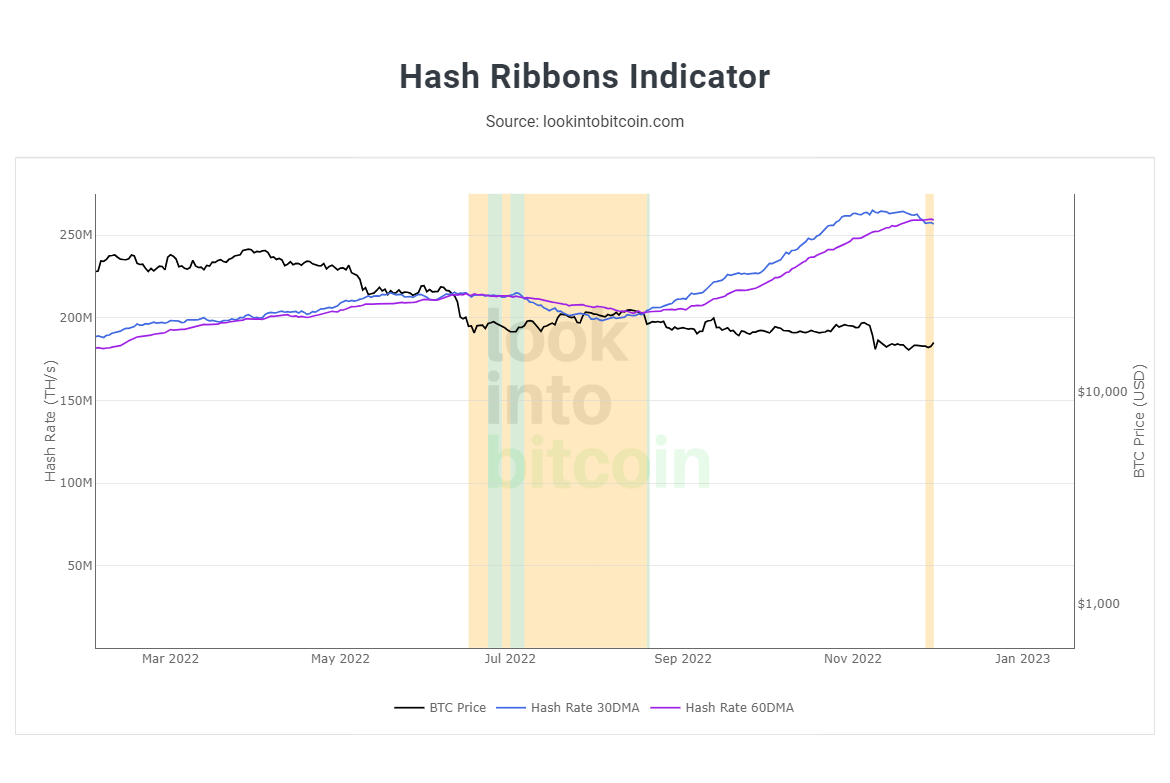

Hashribbons

Zeiten, in denen dies eintritt und die Preisdynamik von negativ auf positiv wechselt, haben sich als gute Kaufgelegenheiten erwiesen.

Die Hashribbons sind zurück! Als kurze Erinnerung, Ribbons veranschaulichen, wann der 30-Tage-Durchschnitt der Hashrate den 60-Tage-Durchschnitt unterschreitet, und genau das ist seit Sonntag wieder der Fall. Offiziell wieder eine weitere Kapitulation der Miner begonnen. Was sich schon seit Wochen durch forlaufend steigende Hashrate/Difficulty und sinkenden Kurz abzeichnet ist jetzt offiziell durch diese Sentiment-Metrik bestätigt.

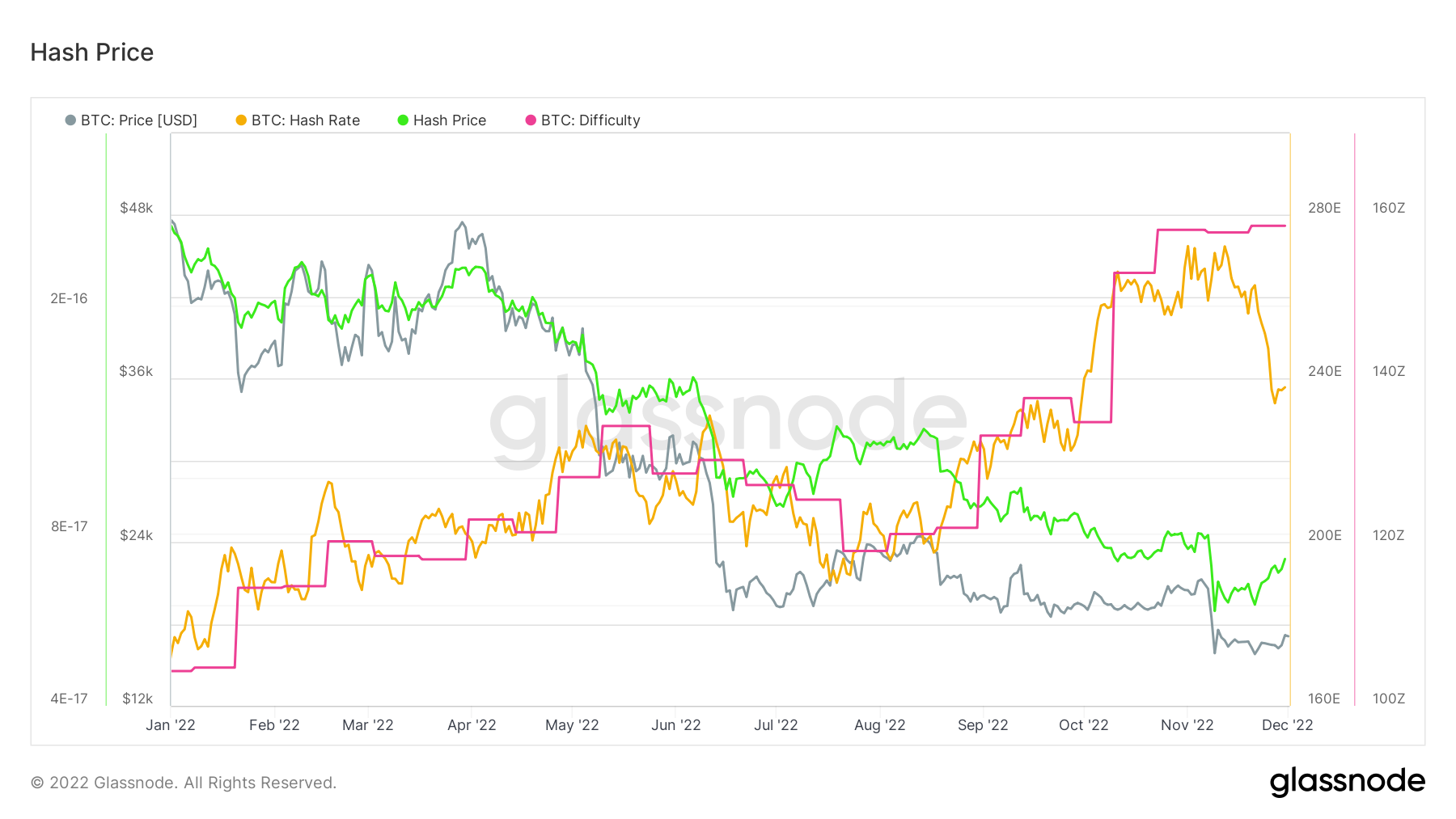

Hashpreis / Difficulty

Der Hashpreis steigt wieder etwas an. Dies kann mit dem leichten Anziehen des Preises, aber auch mit gleichzeitig fallender Hashrate erklärt werden. Die nächste Anpassung wird daher auch irgendwo zwischen 7-8% nach unten erwartet.

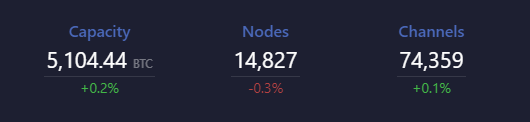

Lightning Network Capacity

// Candy 🍭

Twitter Account der Woche:

Weihnachtsbaum ist der Shitcoin der Floristik. Pumping season!

In diesem Sinne, 2... 1... Risiko!

Sven