#36 // KW4 // 26.1.2023 // Commodity vs. Security

Es herrscht Uneinigkeit darüber, wie Bitcoin regulatorisch eingestuft werden soll, um Regulierungskompetenz zu verteilen. Es gibt zwei Lager: Die eine Gruppe hält Bitcoin für ein Wertpapier (Security), die andere für eine Ware bzw. einen Rohstoff (Commodity). Wie unterscheidet man richtig?

// Today's Menu 📜

- Bitcoin ist keine Kryptowährung, sondern ein Rohstoff 🏞️

- DINOs bestehen den Howey-Test nicht️ 🦖

// Starter 🍸

Der dieswöchige Aufhänger ist die Nachricht über die Schließung der Kryptowährungsbörse Bitzlato. Obwohl sich die groß angekündigte Offensive des US-Justizministerium als mindestens genauso große Luftnummer erwies (vor der Nachricht hat wirklich niemand jemals von Bitzlato gehört), hat die Nachricht doch wieder den Stimmen Gehör verschafft, die seit jeher nach mehr Regulierung von Kryptowährungen, Börsen und Dienstleistern rufen.

Besonders in den USA herrscht eine andauernde Diskussion darüber, wie Bitcoin und andere Kryptowährungen eingestuft werden sollen, damit anschließend die Gerichtsbarkeit, bzw. die Kompetenzen verteilt werden können. Im Prinzip gibt es dabei nur zwei Ansichten: Die eine Gruppe hält Bitcoin für ein Wertpapier (Security), die andere hält Bitcoin für eine Ware oder einen Rohstoff (Commodity). Wir wollen uns diese Woche anschauen, was den Unterschied ausmacht und was die Implikationen für Bitcoin wären, wenn man es als das eine oder das andere klassifiziert, und was es darüber hinaus für die Zuständigkeit diverser Behörden und Regierungseinheiten bedeutet.

// Primi 🍝

Die Gretchenfrage bei der Regulatorik von Bitcoin ist relativ schnell erklärt. Es wird darüber gestritten, ob Bitcoin als Wertpapier (Security) oder als Rohstoff / Ware (Commodity) eingestuft werden soll. Dies ist insofern wichtig, als dass die Kategorisierung darüber entscheidet, welche Aufsichtsbehörde mit ihren Regeln aktiv werden kann / muss. In der anhaltenden Diskussion über das Thema wird verallgemeinernd meist über die Einordnung von Kryptowährungen gesprochen, und damit Bitcoin als eine von vielen Kryptowährungen mit einbezogen (Bitcoin ist keine Kryptowährung - das wird dieser Artikel aufzeigen), jedoch wollen wir der Einfachheit halber zunächst die Diskussion auf der breiter gefassten Ebene führen. Zunächst lohnt es sich zu schauen, was Wertpapiere und Rohstoffe / Waren unterscheidet.

Wertpapiere (Securities)

Zunächst mal muss man sagen, dass eine genaue Unterscheidung der beiden Anlageklassen in allen Fällen - nicht nur bei Kryptowährungen - oft schwierig ist. Vor allem in der heutigen Zeit ist es nicht mehr so einfach schwarz und weiß zu unterscheiden, da es für alles, was sich in irgendeiner Form handeln lässt, auch Derivate gibt. Früher sagte man vereinfacht, dass Wertpapiere zum Investieren und Rohstoffe zum Handeln sind, aber dass dies nicht richtig ist und in beide Richtungen entkräftet werden kann, sollte so ziemlich jeder auch weit gegen den Wind riechen können.

Prinzipiell handelt es sich bei einem Wertpapier um ein Finanzinstrument, dessen Ausgestaltung typischerweise von der Gerichtsbarkeit abhängt, in der die Vermögenswerte gehandelt werden. In den USA und Europa gelten im Großen und Ganzen alle frei gehandelten Vermögenswerte als Wertpapiere und werden in drei Hauptkategorien unterschieden: Beteiligungspapiere (Equity) – einschließlich Aktien, Schuldverschreibungen (Debt) – z.B. Anleihen und Banknoten und Derivate – zu gehören Optionen und Futures (👇). Anders als Rohstoffe sind Wertpapiere anders und meist strenger reguliert. In den USA ist für die Regulierung die SEC (U.S. Securities and Exchange Commission) und in Europa die ESMA (Europäische Wertpapier- und Marktaufsichtsbehörde), bzw. in Deutschland die BaFin (Bundesanstalt für Finanzdienstleistungsaufsicht) zuständig ist.

Rohstoffe (Commodities)

Traditionelle Beispiele für Rohstoffe sind Getreide, Fleisch, Gold, Öl oder Erdgas, also die drei großen Kategorien Landwirtschaftliche Produkte, Edelmetalle und Energie. In der heutigen Zeit werden diese Waren weltweit gehandelt und eine Warenbörse, wie die CME (Chicago Mercantile Exchange) in den USA, handelt sowohl mit physischen Waren, als auch mit Warenkontrakten und damit verbundenen Anlageprodukten. Wie aus meinem Artikel über Bitcoin-Hashprice Forwards bekannt, gibt es zwei gängige Formen von Warenkontraken: Futures und Forwards.

Forwards hingegen stellen eine ähnliche Form von Terminkontrakten dar, die auch einen zukünftigen Preis zu einem zukünftigen Datum festlegen, nur dass Forwards außerbörslich (OTC) gehandelt werden. Hinzu kommt, dass Forwards anpassbare Bedingungen haben, die zwischen den Parteien und dem Händler individuell vereinbart werden. Forwards sind im Gegensatz zu Futures nicht standardisiert.

Wie nun ersichtlich ist, muss eine Grenze zwischen dem direkten Handel mit Rohstoffen und dem Handel mit Rohstoff-gebundenen Titeln (digitale Rohstoffe) einerseits und Finanzprodukten ohne Bezug zu Rohstoffen andererseits gezogen werden, denn für den Rohstoffhandel sieht sich in den USA die CFTC (U.S. Commodity Futures Trading Commission) zuständig, die Futures- und Optionsmärkte reguliert, die dem Commodity Exchange Act unterliegen.

Die Kategorie der digitalen Rohstoffe ist relativ neu. Derzeit überwacht die CFTC die Regulierung für Derivate von Rohstoffen zusätzlich zu dem zugrunde liegenden Rohstoff selbst.

Wie also unterscheidet man, ob es sich bei einem Finanzprodukt, oder in unserem Fall einer Kryptowährung, um ein Wertpapier, oder um einen Rohstoff / eine Ware handelt?

Zunächst ist festzustellen, dass man nicht die gesamte "Anlageklasse" der Kryptowährungen als entweder oder einstufen kann. Wie bei allen Finanzprodukten muss im Einzelfall entschieden werden und das jeweilige Produkt im Einzelnen betrachtet werden. Es gibt kein "Krypto" oder "Kryptowährungen", sondern viele tausende Produkte, die sich grob einer Produktkategorie zuordnen lassen.

Der Howey Test

In den USA unterscheidet man zwischen Securities und Commodities mit Hilfe des Howey Tests. Der Test basiert auf einem Verfahren der SEC gegen W.J. Howey, bei dem zu einem Urteil kam, das diesen vierstufigen Test zum ersten Mal definierte. Seitdem wird die Klassifizierung von Investitionsobjekten durch die SEC, aber auch die CFTC und andere amerikanische Behörden anhand dieses Tests durchgeführt. Erfüllt ein Investitionsobjekt alle vier genannten Kriterien, handelt es sich dabei zweifelsfrei um Wertpapiere und unterliegt somit der Gerichtsbarkeit der SEC. Gemäß dem Urteil lautet der Test wie folgt:

- An investment of money

- In a common enterprise

- With the expectation of profit

- To be derived from the efforts of others

Auf deutsch bedeutet dies einfach, ob 1) eine Geldanlage 2) in einem gemeinschaftlichen Unternehmen, 3) mit einer Gewinnerwartung stattfindet und 4), ob diese Gewinne von den Bemühungen Dritter abhängen.

Anlageobjekte, wie Tokens, Coins, Assets, Cryptos, NFTs, Contracts, etc. bei denen diese vier Fragen alle im Positiven, also mit einem „Ja“, beantwortet werden können, werden als Wertpapier eingestuft und unterliegen damit den Regeln der SEC. Somit müssen Verantwortlichen, Initiatoren oder Geschäftsführer dieser Projekte die gleichen Genehmigungen einholen und Regeln befolgen, wie alle anderen registrierten Wertpapiere / Anbieter.

Anwendung auf Kryptowährungen

Wie schon erwähnt, kann man die Regeln nicht einfach anwenden, denn es gibt natürlich bei jedem Projekt, jeder Währung, jedem Coin viele Faktoren, die eine Rolle bei der Interpretation des Tests spielen. Bei den tausenden existierenden Projekten sind Bandbreite und Spektrum groß, was auch viel Raum für Interpretation offen hält. Bei der Einordnung jeder einzelnen Kryptowährung muss man also die Testfragen im Einzelfall auswerten und anwenden und somit sehen, wo man auf dem Spektrum landet. Regulatorisch gesehen am weitesten weg von Wertpapieren sind alle Kryptowährungen, die mit Hilfe von einem dezentralisierten Mining-Protokoll auf einer funktionierenden dezentralen Blockchain laufen. Das Mining ist ein wichtiger Aspekt, da Miner für ihre Arbeit / Investition von Ressourcen entlohnt werden, und damit nicht, wie Investoren bei ICOs oder anderen Verkaufsrunden, oder sogar bei Airdrops, von vorab produzierten Coins profitieren. Bei der Unterscheidung von Coins und Tokens müssen Coins im Einzelfall bewertet werden, wohingegen Tokens oft der Definition des Netzwerks oder Protokolls unterliegen, auf welchem sie beheimatet sind. Wenn ein Projekt dezentralisiert ist, ist es viel weniger wahrscheinlich als Wertpapier eingeordnet zu werden, da argumentiert werden kann, dass es sich bei dem Projekt nicht um ein gemeinschaftliches Unternehmen handelt.

Hier muss man natürlich auch wieder differenzieren, da viele Projekte sogenannte DINOs darstellen. Also Decentralized In Name Only sind, was oft auf einer geschickten Vermarktung des Produkts / Protokolls / Netzwerks basiert. Wenn also ein Protokoll / eine Blockchain ohne weiteres angehalten, neugestartet oder zentral gepatched (ich schaue dich an, Solana), oder gar zurückgedreht werden kann (du bist gemeint Ethereum), muss es einen Entscheidungsträger oder zumindest ein kleines Entscheidungsgremium geben, das als gemeinschaftliches Unternehmen gelten kann (sollte!).

Die Gewinnerwartung ist genauso auslegbar. Als einfaches Beispiel lässt sich hier Dogecoin heranziehen. Die Geschichte von DOGE ist tatsächlich sehr sehr unterhaltsam und einen kleinen Ausflug in die Abgründe des Internets wert, aber nicht jetzt. Kurz gesagt ist DOGE ein Meme-Token, geboren als Parodie auf Kryptowährungen und niemals als wirkliches Investitionsobjekt gedacht. Die ersten Käufer von DOGE hatten keine Gewinnerwartung, sondern wollten Teil einer Community von "Insidern" sein, einer Gruppe, die den Hunde-Witz versteht. Das Wachstum kann als organisch beschrieben werden, da es DOGE viele Jahre gab, bevor es zu dem wurde, was dann 2021 in dem kulminierte, was jeder kennt. Worauf ich hinaus möchte, ist dass es keine gemeinschaftliche Unternehmung gab, die dem Wert von DOGE zuträglich gewesen wäre und "Investoren" (sprich Internet-Kiddos und Meme-Trottel) nie eine wirkliche Gewinnerwartung hatten.

Einordnung von Bitcoin

Remember, #Bitcoin only:

— Satsback.com ⚡ (@Satsback) January 24, 2023

⚡️ Bitcoin, not blockchain.

⚡️ Bitcoin, not crypto.

⚡️ Bitcoin, not Web3.

⚡️ Bitcoin, not CBDCs.

⚡️ Bitcoin, not NFTs.

⚡️ Bitcoin, not DeFi.#stacksats #earnsats #satsback

Das führt uns zu unserem geliebten allseits verehrten Freund, dem Rohstoff (oh nein, Spoiler-Alert) mit dem orangenen B-Logo. Wir wissen jetzt, dass die Anwendung des Howey-Tests einer im Einzelfall auszulegenden Beurteilung der vier Fragen bedarf. Dies ist nicht anders bei Bitcoin. Zu diesem Thema haben sich zum Glück schon viele prominente Personen geäußert, weshalb ich einige Interpretationen hier auslegen möchte:

Rostin Benham, der Vorsitzende der CFTC (☝️), stellte z.B. richtig fest, dass Kryptowährungen, je nach Ausgestaltung entweder als Commodity oder als Security klassifiziert werden können (ja Junge, wissen wir doch schon!). Darüber hinaus sagte er, dass er und seine Kollegen sich sicher wären, dass sowohl Bitcoin als auch Ethereum als Rohstoff einzuordnen sind, während andere Token vielmehr Wertpapiere darstellen.

Da der CFTC-Chef sowohl Bitcoin als auch Ethereum nicht als Wertpapier einstufen will, kann der Howey-Test eigentlich nicht für diese Entscheidung herangezogen worden sein. Denn wir haben ja schon gesehen, dass Ethereum am Test scheitert und sich somit recht leicht als Wertpapier einordnen lässt.

Auch die Vorsitzenden des Senatsausschusses der USA haben bereits Gesetze vorgeschlagen, die die Aufsicht über Bitcoin und Ethereum der Bundesbehörde CFTC übertragen würden, und somit Bitcoin als Rohstoff klassifizieren. Warum Bitcoin und Ethereum immer zusammen genannt werden und von anderen Währungen abgegrenzt werden, entzieht sich mir, aber immerhin schaffen diese geriatrischen Papageien die geistige Akrobatik zwischen verschiedenen Kryptowährungen zu differenzieren.

Auch US-Senator Lummis erklärte, dass Bitcoin, gegenüber jedem anderen Krypto-Vermögenswert, vollständig dezentralisiert ist und dass die Person oder die Gruppe (Satoshi) keine vorab erzielten Gewinne generieren. Im Gegensatz zu allen anderen Kryptowährungen, die von zentralisierten Personen oder Gruppen gesteuert sind und oft riesige Gewinne generiert haben. Cynthia versteht sogar den Unterschied in der Natur von Bitcoin und Ethereum.

Lummis Gesetzentwurf soll weiterhin ausschließen, dass Wertpapiere gleichzeitig als digitale Rohstoffe bezeichnet werden. Damit würden alle als Wertpapier gekennzeichneten Kryptowährungen in die Zuständigkeit der SEC fallen.

JUST IN - SEC Chair Gensler said #Bitcoin is the only cryptocurrency that is a commodity. pic.twitter.com/3KX18ODjuG

— Bitcoin Magazine (@BitcoinMagazine) June 27, 2022

Auch SEC Oberhäuptling Gary Gansler, ehemaliger MIT-Professor für Blockchain-Technologie, digitale Währungen und Finanztechnologie, hält nur Bitcoin für eine Commodity und meint weiter auch, dass die meisten Kryptowährungsprojekte, die sich mit Wertpapieren befassen oder solchen ähneln, in den regulatorischen Zuständigkeitsbereich der SEC fallen sollten.

Während die meisten Kommentatoren die Einschätzung der oben genannten Repräsentanten unterstützen und somit deutlich wird, warum ein und für alle Male klar ist, warum Bitcoin und Kryptowährungen nicht das gleiche sind, gibt es einige Stimmen aus den USA, die meinen, dass die Einhaltung der geltenden CFTC-Vorschriften für viele Bitcoin-Startups zu kostspielig wäre, was dazu führen würde dass sich viele innovative US-Unternehmen gezwungen fühlen dürften, ihre Operationen ins Ausland zu verlagern.

Bitcoin stellt also, im Gegensatz zu allen anderen Kryptowährungen, kein Wertpapier dar. Das macht Bitcoin einzigartig und deshalb kann man getrost sagen, dass Bitcoin keine Kryptowährung ist. Denn Bitcoin ist ein Rohstoff, der, wie alle anderen gehandelten Commodities, frei in der Natur vorkommt. Bitcoin ist ein digitaler synthetischer Rohstoff.

//Secondi 🍲

Preis

Ohne zu sehr ins Detail zu gehen, lässt sich zusammenfassen, dass fast alle Indikatoren von Bär auf Bulle gewechselt sind. Die ersten Widerstände sind aber in greifbarer Nähe und könnten sich dem Korrekturbereich nähern. Die lässt sich beim verhaltenen Antesten der 23.000 Marke erkennen. Es ist erst das zweite Mal, dass der Kurs nach dem Crash in diesen Bereich vorgedrungen ist, wenn 24.000 gebrochen werden kann, sollten wir einen rasanten Sprint sehen.

News

Die wichtigste Nachricht diese Woche war wohl die Meldung, dass Genesis Insolvenz in Form eines Chapter 11-Prozesses angemeldet haben. In einem früheren Post habe ich den Prozess bereits kurz eingeordnet:

Following the Chapter 11 filing of Genesis Global Trading, we have typed up the list of the top 50 creditor claims and made it available in the below Google Sheet:https://t.co/ShCc6S06Tp pic.twitter.com/oWg2YXhK0y

— BitMEX Research (@BitMEXResearch) January 20, 2023

Schauen wir uns den Post genau an, stellen wir fest, dass die zweit-, dritt- und viertgrößten Posten (zusammen über 1.1 Milliarden US Dollar) nicht veröffentlicht wurden. Wie oben beschrieben kaufen Chapter 11-Prozesse Zeit, was wir auch wissen, ist das DCG (Digital Currency Group) die Muttergesellschaft von Genesis ist. Barry Silbert äußerte sich schon zuvor zur Liquidität von DCG und es gibt viele Spekulationen, dass mindestens einer dieser großen Posten auf der Genesis Kreditorenliste eine Forderung von DCG darstellen könnte.

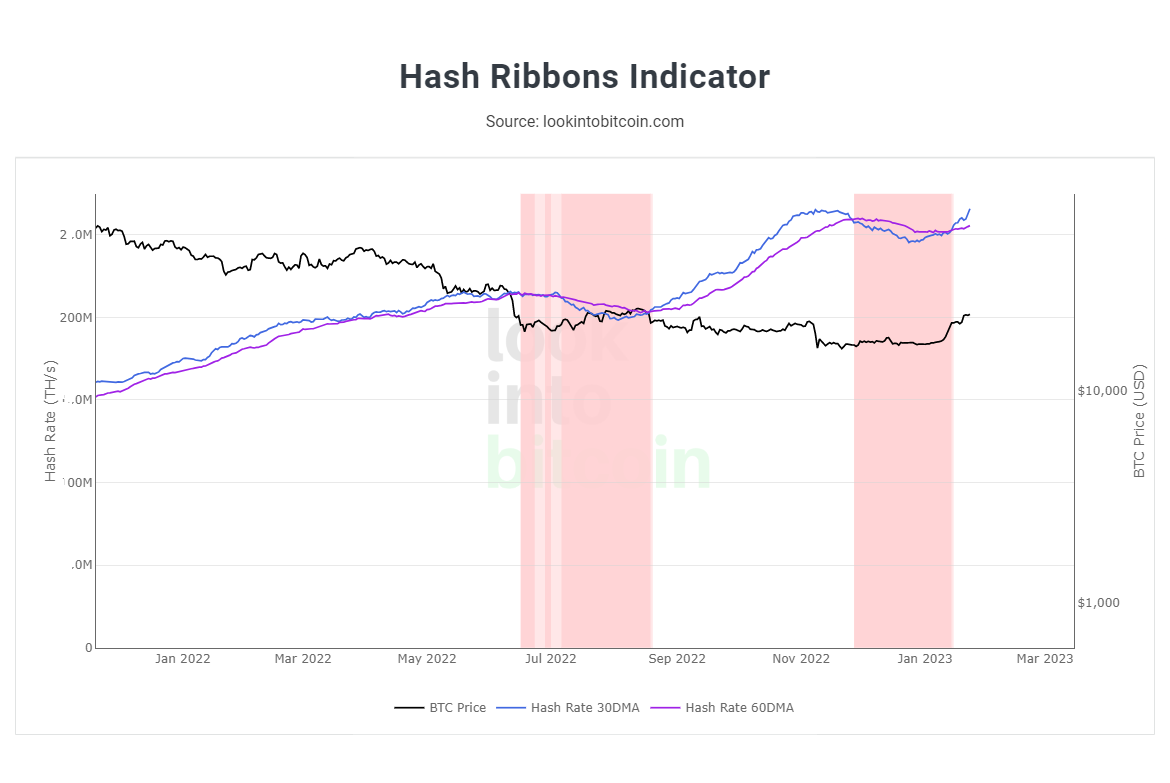

Hash Ribbon

Zeiten, in denen dies eintritt und die Preisdynamik von negativ auf positiv wechselt, haben sich als gute Kaufgelegenheiten erwiesen.

Die zweite in 2022 begonnene Kapitulation der Miner endete laut der Hash Ribbons Metrik. Seit letzter Woche um diese Zeit zeigt die Metrik an, dass die Kapitulation, die im November 2022 gestartet war, nun vorbei ist. Weitere schwache und ineffiziente Miner wurden aus dem Netzwerk gespült und die starken oder besser aufgestellten Miner produzieren weiter Block nach Block.

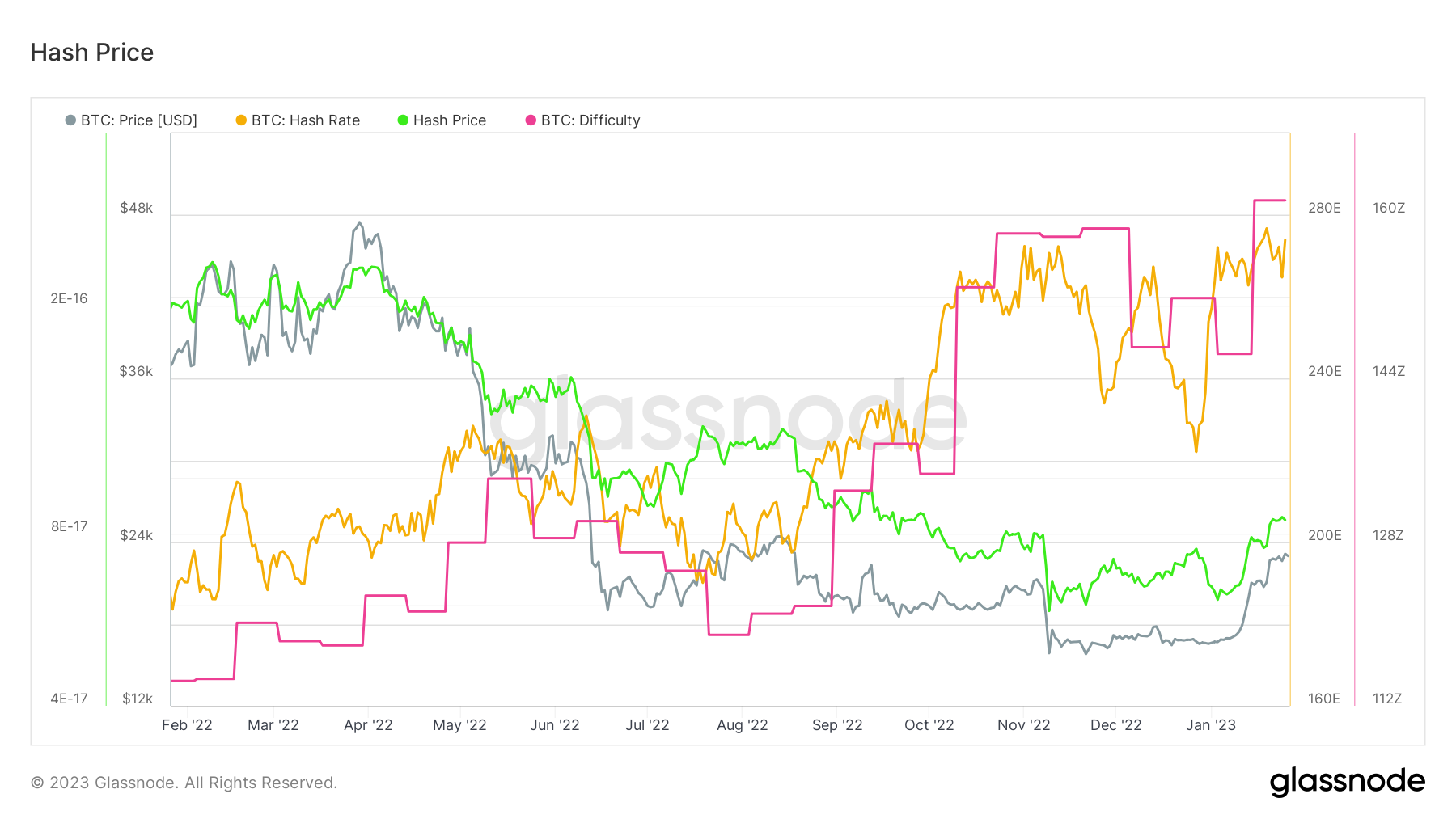

Hashpreis / Difficulty

Der Hashpreis ist auf dem höchsten Stand seit Oktober 2022. Diejenigen Miner, die die Kapitulation überstanden haben erzeugen wieder Profite . Die anhaltend hohe Hashrate führt allerdings auch dazu, dass die Difficulty um weitere 3% angepasst werden und somit zu einem erneuten ATH führen dürfte. Passend dazu die Nachricht der letzten Woche, dass es einem selbstständigen Miner gelungen ist einen Block zu produzieren. Sehr selten, aber dennoch möglich.

// Candy 🍭

Twitter Account der Woche:

In diesem Sinne, 2... 1... Risiko!

Sven