#19 // KW38 // 22.9.2022 // Die vollständige Adaption von Bitcoin und die 3 Hindernisse ⛪🧮💰 pt.2

Zwei weitere Gründe, warum Bitcoin noch nicht im Mainstream angekommen ist und wie eine großflächige Adaption von Bitcoin als globales Zahlungsmittel oder sogar Leitwährung aussehen könnte.

// Today's Menu 📜

- Bitcoin ist Henne UND Ei 🐔🥚

- Bitcoin fördert Bildung 🏫

- Bitcoin auf 100 M US Dollar 😲

// Starter 🍸

Intro

Diese Woche der zweite Teil von Bitcoin Adaption und seinen Hindernissen. Bevor wir einsteigen, aber zunächst kurz Preisinformationen, da es keine wirklich nenneswerten, großen Nachrichten gab. Der Preis ist weiter gefallen, doch entspricht das Verhalten des Preises immer noch früheren Zyklen und folgt Risikoanlagen, wie Aktien. Und nachdem letzte Woche die August CPI-Daten in den USA veröffentlicht wurden, fielen alle traditionellen Finanzmärkte.

200 WMA Heatmap Update

Realized Price

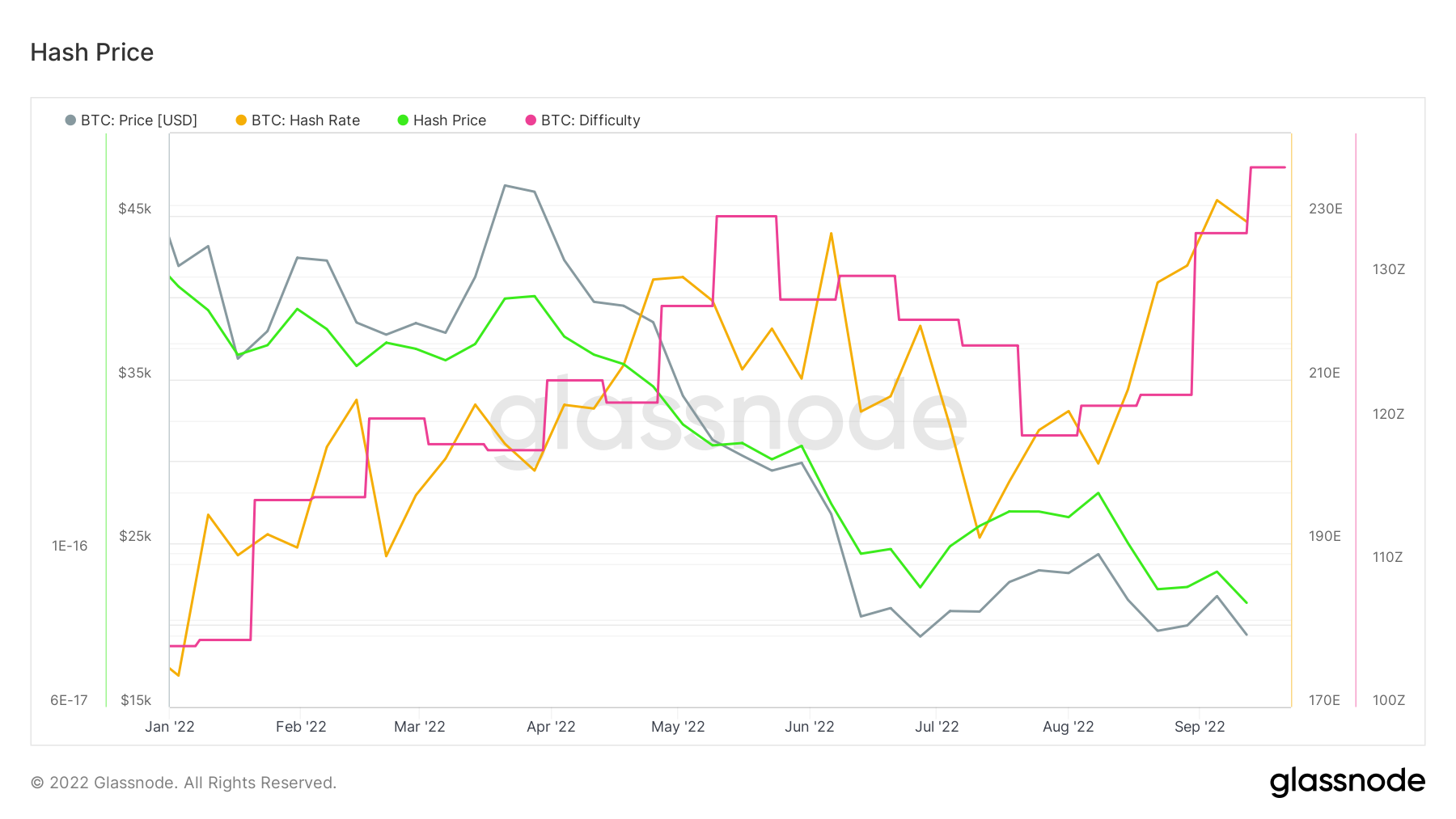

Hashpreis / Difficulty

Nach dem ATH bei der Hashrate letzte Woche ist die steigende Difficulty kein Wunder. Der Trend der letzten Monate wird fortgesetzt: Hashrate und Difficulty steigen, Hashpreis sinkt. Die Schere bedeutet, dass Miner insgesamt weniger Umsatz machen.

Der Effekt kann darauf zurückgeführt werden, dass Equipment, das diesen Sommer abgeschaltet, an neue Besitzer verkauft, und von effizienteren Minern mit wahrscheinlich niedrigeren Energiekosten angeschlossen wurde. Ausserdem wurde Equipment der neuen Generation auf den Markt gebracht und nach langer Wartezeit auch tatsächlich ausgeliefert.

// Meat 🥩

Letzte Woche haben wir die Hypothese aufgestellt, dass ein Bitcoin-Standard, Hyperbitcoinization oder zumindest eine Welt, in der Bitcoin zum alltäglichen Zahlungsmittel, zur Rechnungseinheit oder zur Leitwährung wird, das Endspiel von Bitcoin sind. Zuhauf gibt es Argumente pro Bitcoin - dezentral, diskriminiert nicht, solides Geld, grenzenlos, unabhängig, zensurresistent, liquide, einfach zu verwahren, unkorrumpierbar, Schutz vor monetärer Inflation, usw. - doch wenn die Vorteile so klar auf der Hand liegen, warum ist Bitcoin dann noch nicht weiter verbreitet und wird von noch mehr Menschen gehalten und genutz? Drei Hauptgründe dafür habe ich letzte Woche aufgestellt:

1) Staat = Religion

2) Finanzielle Allgemeinbildung

3) Eintrittsbarrieren

Un den ersten, Staat = Religion, haben wir uns bereits angesehen. Das Fazit war, dass sich viele Menschen den Schritt aus dem etablierten Werte-, Gesellschafts- und Finanzsystem zu gehen nicht trauen. Doch sind viele auch einfach nicht in der Lage, die Probleme zu erkennen, um daraus die notwendigen Konsequenzen abzuleiten. Und das führt mich direkt zum nächsten Punkt.

Finanzielle Allgemeinbildung

Die finanzielle Allgemeinbildung im Generellen und besonders in Deutschland ist katastrophal. Ich kann mir eigentlich nur erklären, dass das so gewollt sein muss. Denn aus eigener Erfahrung weiß ich, wie wenig (wenn überhaupt) die einfachsten Themen aus dem Finanzbereich in der Schule besprochen werden. Wenn es also gewollt ist, muss es Gründe dafür geben, die den Verantwortlichen Vorteile verschaffen. Zwei Gründe fallen mir dabei ein.

1) Indem Personen suggeriert wird, dass es sich bei Finanzen um ein undurchdringliches und komplexes Thema handelt, müssen Fachleute zu Rate gezogen werden, um Gelder und Erspartes zu verwalten und zu verwahren. Ähnlich wie bei Mining-Pools letzte Woche, macht es "jede Konzentration einer bestimmten Sache [...] für den Angreifer immer einfacher, diese eine große Einheit ausfindig zu machen und gezielt zu attackieren" oder zu kontrollieren. Es ist einfacher eine gewisse Anzahl an Finanzexpert//innen und -berater//innen zu regulieren, als die komplette Bevölkerung.

/cloudfront-us-east-2.images.arcpublishing.com/reuters/NBVGXI64SVKRJMNXFVRSOS75JI.jpg)

2) Regierungen können den Eindruck erwecken, unser Finanzsystem unter Kontrolle zu haben, und die Bevölkerung dazu zwingen, sich auf ihre Expertise zu verlassen, wodurch ihr persönliches Engagement verringert wird. Besonders in den letzten Jahren ist es stark aufgefallen, dass Regierungen nicht mehr viele Werkzeuge in ihrem Werkzeugkasten haben, um den wachsenden Stapel an Aufgaben zu bezwingen. Bis auf den heiß laufenden Gelddrucker und der vermeintlichen Narrativbildung der Notenbanken ist nicht viel übrig geblieben. Jegliche Entlastungspakete oder ähnliche Maßnahmen sind so fehlgeleitet, dass sogar den finanziell ungebildeten Bürger//innen langsam auffällt, dass die Regierung weit weg von der Kontrolle ist, die sie vorgibt zu besitzen.

Da mit Hilfe von Bitcoin immer mehr Menschen den Institutionen die restliche verbliebene Kontrolle nehmen wollen und die Kontrolle über ihre eigenen Mittel und die Verantwortung für ihre persönlichen Finanzen übernehmen, ist ein gewisser Grad an finanzieller Bildung höchst erforderlich. Zwar muss nicht jede/r Nutzer//in gleich einen Abschluss in Volkswirtschaft ablegen oder einen Kurs in Geldtheorie belegen. Hingegen sollte ein gewisses Verständnis von Geld, also wie funktioniert Geld, wo kommt Geld her, was ist solides gegenüber weichem Geld, etc. und Bitcoin, also was ist die Bitcoin-Blockchain, wie funktioniert es, wie verwahre ich meine bitcoins, etc. (hier versuche ich auszuhelfen) vorhanden sein, um Entscheidungen vernünftig und bedacht zu treffen, und nicht weil Onkel Winfried beim Weihnachtsessen gut gemeinte Tipps verteilt. Hat man einmal die Öffnung zum Hasenbau entdeckt, kommen komplexere Themen wie moderne Geldtheorie, quantitative Lockerung, Übernachtkredite der Federal Funds Rate, Fractional Reserve Banking, etc. automatisch dazu.

Bitcoin führt also auch dazu, dass sich der Schleier, der sich seit jeher über die Finanzwelt gelegt hat, langsam lüftet und sich ehemals sehr komplexe Themen für viele Menschen erschließen und zum neuen Alltag gehören. Ich wage sogar so weit zu gehen zu behaupten, dass dies Bitcoins zweitwichtigste Errungenschaft ist. Sollte Bitcoin, aus welchen Gründen auch immer, einmal nicht mehr existieren oder sein Wert auf null gehen, so bliebe zumindest eine große Gruppe von Menschen, die sich nun mit Themen wie Selbstbestimmung, Verwahrung, Freiheit und finanzieller Souveränität beschäftigt haben, die sich diesen Themen ohne Bitcoin sehr wahrscheinlich nicht gewidmet hätten. Viele Menschen haben den Eingang noch nicht für sich entdeckt und somit trägt die finanzielle Dyslexie dazu bei, dass Bitcoin nicht weiter verbreitet ist und stärker als Alternative zum korrupten System genutzt wird, vorausgesetzt man verfügt über die finanziellen Mittel dazu. Und damit zum nächsten Punkt.

Eintrittsbarrieren

Steigende Inflation, hohe CPI Veröffentlichungen, staatliche Übertreibungen, usw. sind alles Narrative für einen stärker werdenden Bitcoin. Doch genau diese Punkte sind auch daran Schuld, dass sich nicht viel mehr Menschen in Bitcoin flüchten. Denn die steigenden Preise für Konsumenten, die hohen Energiekosten und eine gewisse politische Unsicherheit führen in erster Linie dazu, dass die Menschen höhere Ausgaben haben. Bevor sich jemand darüber Gedanken machen kann, welche Alternativen es gibt aus dem System auszubrechen, müssen zunächst mal die horrenden Stromrechnungen, die teurer werdenden Nahrungsmittel im Supermarkt und die sowieso schon explodierten Mietpreise bezahlt werden. Allerdings, und hier entsteht ein Catch-22, lassen sich zum heutigen Zeitpunkt diese Kosten nicht mit Bitcoin bezahlen. Sowohl Stadtwerke und Versorger, als auch Supermärkte und Vermieter möchten ihre Rechnungen gerne in Euro, Dollar, Pfund beglichen sehen. Und solange das so ist, wird die Adaption zunächst mal nicht durch den Endverbraucher angetrieben, da es nicht möglich ist einfach zu sagen „Ich bin nicht mehr Teil des gefälschten Fiat-Systems, ich hodle jetzt Bitcoin“.

In erster Linie sind die Verbraucher Teil der bestehenden Gesellschaft und des auferlegten Geldsystems. Ausbrechen geht nur mit überschüssigem Kapital. Es werden also nicht diejenigen sein, die Inflation und Rezession als Existenzbedrohung fürchten, die scharenweise auf Bitcoin umsteigen, weil dies die Alternative und die Lösung des Problems darstellt. Diejenigen, die von steigenden Kosten in der Form betroffen sind, dass es für sie existentielle Ängste hervorruft, werden kein Geld übrig haben, das sie in Bitcoin investieren können. Dies gilt in ähnlicher Weise für das Narrativ "Banking the unbanked". Diejenigen Menschen auf der Welt, die keinen Zugang zum Bankensystem haben, werden in erster Linie auf einer der unteren Stufen der Maslow'schen Pyramide ihre Grundbedürfnisse stillen, bevor sie darüber nachdenken, wie sie an Bitcoin kommen. Das ist sehr einfach überspitzt und ich verstehe sehr wohl den Gedankengang hinter dem Abschaffen von regulatorischen Einstiegsbarrieren. Allerdings verdeutlicht dies nur, dass ein gewisses Privileg bestehen muss, um die Barrieren zu nehmen. Ganz vereinfacht gesagt, wer nichts besitzt, das vor Übergriffen und kriminell fahrlässiger Finanzpolitik geschützt werden muss, der/die wird auch nicht darüber nachdenken, wie dies bewerkstelligt werden soll. Das bedeutet, der Impuls muss von der privilegierten Klasse ausgehen, denjenigen, die es sich leisten können, sich in Bitcoin einzukaufen, denjenigen, die das Privileg der (Aus-)Wahl haben. Die weniger Privilegierten werden erst dann in der Lage sein, aus dem Fiat-Zyklus auszubrechen und Bitcoin zu adaptieren, wenn die Hyperbitcoinisierung /ein Bitcoin-Standard ermöglicht wurde und Bitcoin so Mainstream wird, dass die täglichen Ausgaben damit gedeckt werden können, sodass sich eine Nutzung von Bitcoin auf der einen und warm und genährt zu bleiben auf der anderen Seite nicht mehr gegenseitig ausschließen.

Aus den drei Beobachtungen leitet sich ab, dass Bitcoin nur wachsen kann, wenn die Bürger//innen erkennen, dass das aktuelle System beschädigt ist, und sich dazu entschließen, diesem System zu entfliehen. Um diese Erkenntnis zu erlangen, hilft eine gewisse finanzielle Grundbildung sehr aus. Sie hilft, aktuelle Tendenzen, Geschehnisse und Entscheidungen kritisch in Relation zu setzen. Beides setzt allerdings voraus, dass man die Wahl hat, sich dazu entschließen. Nicht jeder hat die wirtschaftlichen Grundvoraussetzungen, diesen alternativen Weg einzuschlagen, selbst wenn er/sie diesen für sich erkannt hat und bereit wäre zu gehen. Doch wenn diese Vorraussetzungen erfüllt sind, wie würde sich Bitcoin weiterentwickeln, um einen Bitcoin-Standard oder gar Hyperbitcoinization zu erzielen?

Wege zur Massenadaption von Bitcoin

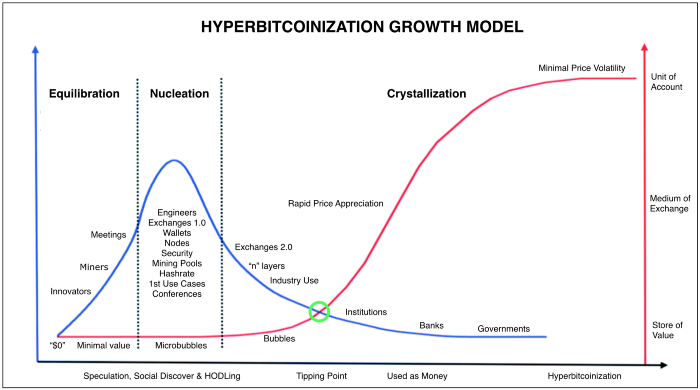

Wie eingangs geschrieben, sind ein Bitcoin-Standard, Hyperbitcoinization oder zumindest eine Welt, in der Bitcoin zum alltäglichen Zahlungsmittel, zur Rechnungseinheit oder zur Leitwährung wird, das erklärte langfristige Endspiel. Es gibt Nuancen und Auslegungsspielräume zwischen den verschiedenen Endstufen, doch eine Form dieser Endspiele müsste Bitcoin erreichen, um sein Werteversprechen einzulösen, und somit relevant zu bleiben. ObiWan Kenobit vertritt in seinem Artikel "Hyperbitcoinization: Winner takes all" von 2018, dass Bitcoin zur weltweit dominierenden Geldform wird.

Hyperbitcoinization is a state where Bitcoin becomes the world’s dominant form of money. — ObiWan Kenobit

Um dies zu erreichen müsste Bitcoin einen Wert von 100 M US Dollar pro bitcoin erreichen.

At hyperbitcoinization I estimate Bitcoin will reach up to $100M per coin within 20 years and as early 2030. — ObiWan Kenobit

Kenobit stellt sogar Jahreszahlen in Aussicht, was wie wir wissen immer sehr problematisch sein kann. Niemand hat eine Kristallkugel, mit der man die Zukunft vorhersagen kann, und viele haben sich mit ihren Prophezeiungen schon die Finger verbrannt (👀 Plan B). Doch Hyperbitcoinization ist nur einer der erhofften Ausgänge. Die Frage bleibt jedoch, wie Bitcoin diesen Zustand einer Massenadaption erreichen kann.

Es gibt viele Szenarien, wie eine Adaption katalysiert werden kann und es gibt nicht den einen, richtigen Weg. Vielmehr wird es eine Vielzahl von internen und externen Faktoren geben, die in ihrem Zusammenspiel dazu führen werden, dass für Bitcoin eine Umgebung geschaffen wird, in der es wachsen kann. Dieses Zusammenspiel von Faktoren genau zu erläutern wage ich mich gar nicht erst, da auch ich (leider) keine dieser Kugeln besitze, doch möchte ich einfach einige der möglichen Auslöser erwähnen.

Zugänge

Fangen wir mit Zugängen an. Wie bereits beschrieben, wird die Revolution nicht von unten geführt werden können. Es wird privilegierter Personen bedürfen, die Bitcoin einer breiten Masse zugänglich machen können. Das große Geld in Form von TradFI-Firmen muss Bitcoin in großen Mengen kaufen und verwenden, entweder für sich selbst, für ihre Kundschaft, oder um auf der Basis von Bitcoin Produkte zu entwickeln. Der erste Schritt sind Portfolios in Höhe von 100 Milliarden US Dollar oder höher, die über große Spieler wie Blackrock / Fidelity / Vanguard usw. in Bitcoin investiert werden. Ein Spot-ETF würde den Zugang deutlich vereinfachen. Dies sind Szenarien, die - wenn man sich die News der letzten Woche ins Gedächtnis ruft - nicht mal utopisch klingen, schon heute problemlos über Layer 1 abgewickelt werden könnten und Layer 2 / 3 genug Zeit zum Wachsen verschaffen.

Im nächsten Schritt würden Banken Bitcoin adaptieren. Wenn die großen TradFi Unternehmen ihre Kundschaft von Bitcoin interessieren können, wollen natürlich die Banken auch an den Speck. Ich spreche hier von Privatkundengeschäft und Vermögensverwaltung. Dies würde den Zugang zu Bitcoin und Bitcoin-basierten Produkten für die nächste Schicht darunter ermöglichen, aber auch Transaktionsvolumen in Sphären heben, in denen das Netzwerk auf stabile Layer 2 Lösungen angewiesen ist.

Während des gesamten Prozesses wird die persönliche Nutzung von Bitcoin schrittweise zunehmen und wie bei allen Erfindungen und Technologien, sind es zunächst die Pioniere, Nerds und Innovatoren, die davon Gebrauch machen und dann stellt sich graduell eine Verbreitung ein (dazu später mehr). Es wird einen Punkt geben, an dem Bitcoin so verbreitet ist, dass Regierungen nicht herumkommen werden, Bitcoin zu unterstützen. Wie wir in den dieswöchigen Nachrichten gesehen haben, sind viele Staaten mehr oder weniger offiziell bereits an dem Thema dran. Im Idealfall würde dies zu einem Bitcoin-Standard führen, also der Nachbildung des Goldstandards, jedoch mit Bitcoin, an den die lokale Währung gekoppelt wird.

In hyperbitcoinization, Bitcoin needs to be all money. — ObiWan Kenobit

In einem Bitcoin-Standard muss Bitcoin nicht unweigerlich die dominante Währung werden (wie das bei Hyperbitcoinization der Fall ist), da es auch ein Szenario gibt, in dem US Dollars oder Euros (who am I kidding) weiterhin bestehen, nur halt an Bitcoin geknüpft sind, wie das in einem Gold-Standard vor dem Ersten Weltkrieg der Fall war. Das bedeutet Zahlungsmittel und Rechnungseinheit im Handel und Warenverkehr bleibt dann z.B. der US Dollar, nur dass nun die Notenbank nicht in der Lage ist, willkürlich US Dollars zu emittieren.

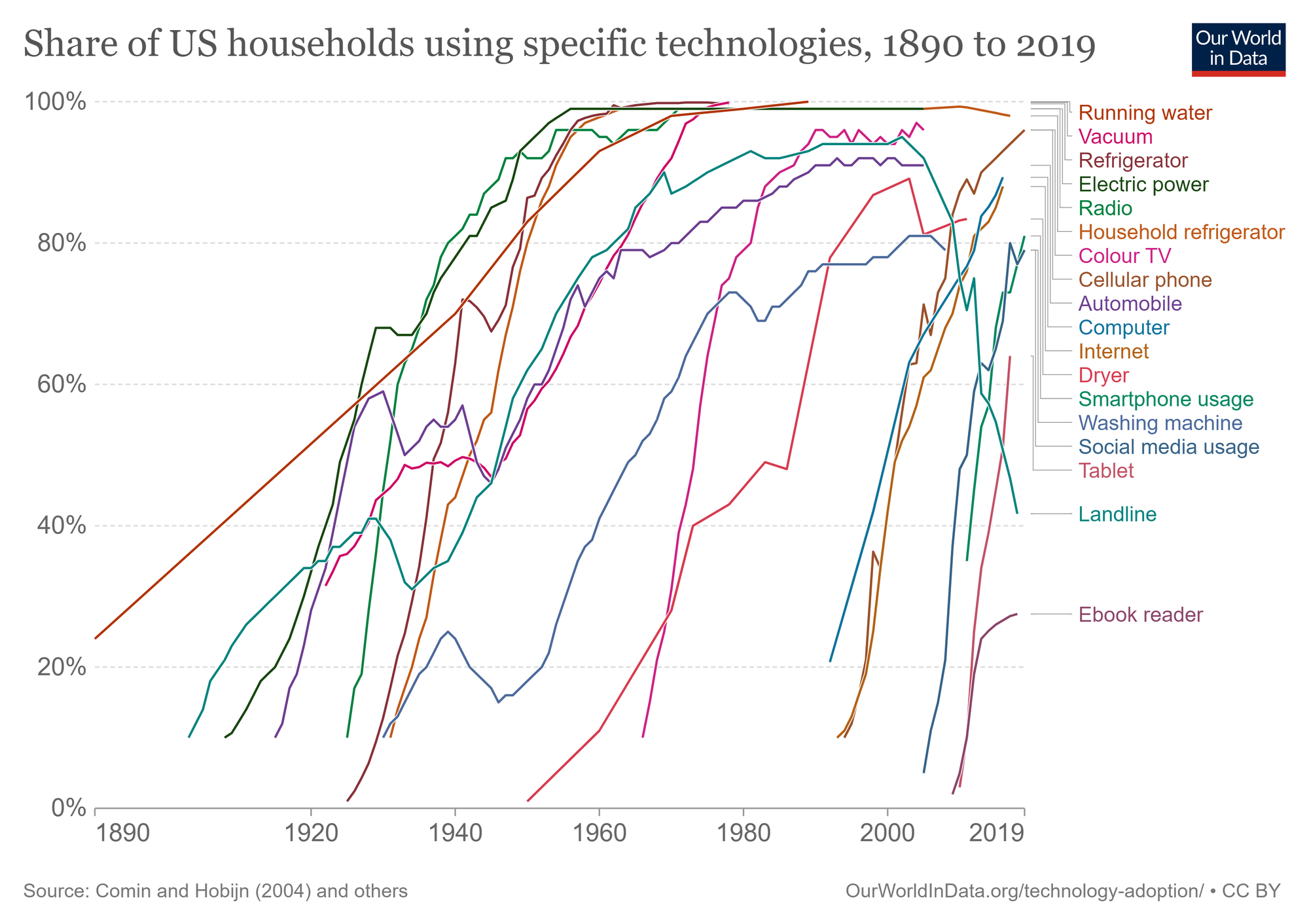

Diese aufeinanderfolgenden Schritte (TradFI Institutionen -> Banken -> Regierungen) lassen sich in der Grafik unten sehr schön ablesen. Die Grafik kombiniert die bekannte S-Kurve von Adoptionsraten der wichtigsten Innovationen der letzten 120 Jahre (die S-Kurve wird immer steiler, da neue Technologien heutzutage viel schneller angenommen werden) mit einem Modell von zugrunde liegenden Ereignissen (Katalysatoren), die das Wachstum von Bitcoin vorantreiben. Im Unterschied zu Kenobits Modell denke ich hingegen, dass die großen Spieler (TradFI und Banken) an der Adaption beteiligt sein werden und nicht erst zu spät zur Party kommen. Vielmehr sind sie es, die den Massen die Vehikel bereitstellen Bitcoin zu benutzen. Lediglich Regierungen würde ich in der Grafik zeitlich hinter dem Tipping Point erwarten.

Industrie

Das Wachstums-Modell beinhaltet auch Industry Use, also den Gebrauch von Bitcoin in der Wirtschaft. Allerdings würde ich diese Definition etwas breiter ziehen wollen und auch das Produzieren von Gütern und Rohstoffen FÜR Bitcoin mit einbeziehen. Bitcoin wird langsam aber sicher zu einem integralen Bestandteil des Energiesektors, und wie wir gerade sehen, ist Energie die wichtigste Industrie der Welt. Ob es um die Akzeptanz von Bitcoin für internationale Zahlungen für Öl und Gas geht, oder das direkte Nutzen von verlorener (nicht eingespeister) Energie in Form von Abfallgasen und Flaring, Solarüberschüssen in Sommermonaten, durch Einspeisemanagement erzeugte Verluste oder Reaktorbetriebszeiten, der gesamte Energiesektor stellt sich weltweit neu auf. Es gibt unendlich viele große und kleine Projekte, in die Hobby Tüftler und Weltkonzerne gleichermaßen involviert sind, um mit Hilfe von Bitcoin Mining Energie effizienter zu nutzen und Eniergie freizulegen, die es in die traditionellen Netzte nicht geschafft hätte.

Um nur hypothetisch einen Ansatz durchzuspielen: Ein großer Stromversorger stellt Mining-Equipment auf, um überproduzierten und nicht speicherbaren Strom sinnvoll, produktiv und vor allem profitabel zu nutzen. Das Unternehmen erzielt gute und stabile Umsätze mit Bitcoin, sodass es nicht jeden Bitcoin sofort in Fiat umzutauschen braucht und geht somit long Bitcoin, d.h. bitcoins werden in Reserve gehalten in der Hoffnung, dass sich der Kurs verbessert. Was hindert dieses Unternehmen, dass nun sowieso schon Buchhaltung für Bitcoin betreibt und eine Infrastruktur für die Verwahrung, den Ankauf und Verkauf von Bitcoin geschaffen hat, jetzt auch Zahlungen in Bitcoin zu akzeptieren. Dies würde die Eintrittsbarriere für diejenigen, die ihre (astronomisch hohe) Stromrechnung, die Nahrungsmittel im Supermarkt und Mietpreise bisher nicht mit Bitcoin bezahlen konnten, erheblich senken. Dieser Schritt alleine würde dazu führen, dass, zumindest für diesen Mikrokosmos zwischen Produzent und Konsument, sowohl Bitcoin als Store of Value, als auch als Medium of Exchange funktioniert. Das ist ein gewaltiger Schritt für das Wachstum, denn sobald das Modell erfolgreich ist, wird es kopiert und in andere Lebensbereiche übertragen.

Wir sehen, dass es viele Wege gibt Bitcoin in eine Massenadaption zu führen. Welcher dieser beispielhaft aufgezeigten Wege, in welcher Kombination, zukünftig der Wachstumstreiber wird, kann ich nicht sagen. Vielleicht gesellen sich andere Industrien oder andere Treiber hinzu, an die momentan noch nicht zu denken ist (man stelle sich die NASA beim Bitcoin-Mining auf dem Mond vor). Gewiss ist jedoch, dass dies erst der Anfang ist. Bitcoin wird wachsen, die Frage ist nur wie schnell.

// Wrap 🌯

Ein großes Hemmnis bei Bitcoin stellt immer noch die flächendeckende Adaption dar. Viele Menschen betrachten Bitcoin als sinnlos, da man damit nirgendwo bezahlen kann. Hier entsteht ein unendlicher Kreislauf: Wenn Bitcoin nicht adaptiert wird, weil man es nicht benutzen kann, wird niemand Waren und Dienste in Bitcoin anbieten, was dazu führt, dass man Bitcoin nicht nutzen kann, und deshalb Menschen es nicht adaptieren. ♻ Doch neben dem Anwendungsfall "Bitcoin als Zahlungsmittel" gibt es viele andere Gründe, warum man sich dazu entschließen sollte sich mit Bitcoin zu beschäftigen. Wie schon zuvor angesprochen, gibt es nicht den einen Treiber, der der ganzen Welt Bitcoin eröffnen wird, allerdings sind es die vielen Teile des Mosaiks, die zusammenspielen müssen, damit sich Bitcoin erfolgreich verbreiten kann.

[Its] (Bitcoin's) adoption is a series of individual acts of entrepreneurship rather than a single monopolist that games the system. — Daniel Krawisz, 2014

Daraus ergibt sich, dass die institutionelle Adoption einer den wichtigsten Faktoren für den Erfolg von Bitcoin ausmachen, es jedoch auch ein starkes Argument dafür existiert, dass die institutionelle Adaption nur als Folge einer erfolgreichen Adoption auf Einzelhandelsebene auftreten kann. Andersrum kann man genauso argumentieren, dass die Adaption auf institutioneller Ebene den Weg für Privatanleger freimachen muss.

Kenobit hätte es nicht treffender ausdrücken können: Wir sind in eine neue Ära eingetreten, in der neuartige Ideen, Technologien und Informationen in sozial unterstützenden Umgebungen geteilt werden. Unsere Interaktionen weisen zunehmend Netzwerkeffekte auf, die zu einer entscheidenden Veränderung der Verbreitung von Innovationen führen. Das bedeutet, dass jede zusätzliche Adaption, jeder zusätzliche Treiber eine viel größere Auswirkung erzielen kann. Wie schon gesagt, wir alle sind ein Teil von Bitcoin, wir alle helfen bei der Adaption und wir alle können dazu beitragen, es wachsen zu lassen. Keep stacking Sats!

// Candy 🍭

Twitter Account der Woche:

RUNNING MY NODE, BABY! Und man, bin ich ein riesiger Fanboy von Dall-E 🧡

In diesem Sinne, 2... 1... Risiko!

Sven