#32 // KW51 //22.12.2022 // Bitcoin’s last stand 🤡🎠pt.2

Der zweite Teil der Auseinandersetzung mit dem Post, den die EZB über Bitcoin veröffentlicht hat. Die EZB verfolgt offenkundig eine Agenda zur Einführung einer Euro-CBDC. Wir vergleichen deshalb nochmal die Unterschiede zwischen der digitalen Währung ohne gesellschaftlichen Mehrwert und Bitcoin.

// Today's Menu 📜

- Bitcoin ist religiöser Glaube an einen Algorithmus 🙏🏼

- Bitcoins Stromverbrauch ist kein Fehler, sondern ein Merkmal ⚡

- Bitcoin produziert 30.000 Tonnen Elektroschrott 🚯

// Starter 🍸

Wie bereits letzte Woche angesprochen, hat die Europäische Zentralbank (EZB) auf ihrem Blog einen Post von den Autoren Ulrich Bindseil und Jürgen Schaaf veröffentlicht. Wir haben uns schon die erste Hälfte angeschaut, zum Ende des Jahres möchten wir uns den zeiten Teil anschauen. Dies wird dann auch der letzte Artikel dieses Jahr sein, da ich zwischen den Feiertagen eine Auszeit einlege.

// Primi 🍝

Wieder vorweg: Der Artikel der Autoren Schaaf und Bindseil wurde am 30. November auf der Website der EZB veröffentlicht und ist nur auf Englisch verfügbar. Ich habe mir nicht die Mühe gemacht, die zitierten Paragraphen zu übersetzen, weil ich auch nicht das Risiko eingehen will, dass Inhalte durch Nuancen bei der Übersetzung verändert werden.

Und damit weiter:

In July, the Financial Stability Board (FSB) called for crypto assets and markets to be subject to effective regulation and supervision commensurate with the risks they pose - along the doctrine of "same risk, same regulation".

Viele Gegner von Bitcoin und Krypto-Währungen verlangen immer nach stärkerer und härterer Regulierung. Die Börsen, an denen Bitcoin und Alt-Coins gehandelt werden, sind juristische eingetragene Personen, die Börsengesetzen unterliegen und sowohl den staatlichen als auch internationalen Anlegerschutzvorschriften unterliegen. Sie werden z.B. in Deutschland von der BaFin oder in den USA durch die CFTC (Commodity Futures Trading Commission) und der SEC (Securities and Exchange Commission) reguliert. Darüber hinaus haben die Dienstleister klare Nutzungsbedingungen und Benutzervereinbarungen, die man beim Öffnen eines Accounts einwilligen muss. Auf traditionellen Börsen, wie auch Börsen, die den Handel mit Bitcoin oder Altcoins erlauben, werden verschiedene Anlageklassen gehandelt. Diese werden je nach Natur der Anlageklasse auch reguliert, so zum Beispiel die Herausgabe von Anleihen oder Anteilscheinen. Die geschieht indem der Emittent dieser Papiere reguliert wird, deshalb ist das Argument mit Hinblick auf Krypto-Währungen sinnvoll, denn diese stellen ein Produkt dar, das von einer zentralen Person, einer Firma, einem DAO, etc. herausgegeben wird. Dies ist bei Bitcoin nicht der Fall. Bei Bitcoin handelt es sich um eine Anlageklasse ähnlich von Rohstoffen, deren Herausgabe nicht zentral geschieht. Ein vernünftiger Ansatz wäre zu sagen, wir müssen Bitcoin-Derivate, also z.B. Bitcoin-ETFs oder Bitcoin-Futures regulieren und überwachen, aber Bitcoin ist ohnehin schon fair und benötigt nicht die Genehmigung der Regierung, um zu funktionieren.

However, legislation on crypto-assets has sometimes been slow to ratify in recent years - and implementation often lags behind. Moreover, the different jurisdictions are not proceeding at the same pace and with the same ambition. While the EU has agreed on a comprehensive regulatory package with the Markets in Crypto-Assets Regulation (MICA), Congress and the federal authorities in the US have not yet been able to agree on coherent rules.

Okay, aber wo ist das Problem? Geben die Autoren hier Bitcoin (bzw. Krypto-Währungen) oder den US-Aufsichtsbehörden die Schuld? Die Regulierung von Börsen (siehe oben) und Stablecoins findet bereits statt. Dass keine einheitliche Koordinierung der Regulierungen über die EU respektive über MiCA (Markets in Crypto-Assets Regulation) hinaus besteht, ist dann wohl nicht Bitcoins Schuld.

The current regulation of cryptocurrencies is partly shaped by misconceptions. The belief that space must be given to innovation at all costs stubbornly persists.

Wenn Innovation zurückgehalten werden muss, liegt das daran, dass sie in einem Bereich neue Impulse setzt und Ideen schafft, der kaputt ist und einen Bedarf für Innovation kreiert. Wenn ein Schlüsselakteur in einem Bereich Innovationen von außen stoppen oder kontrollieren will, bedeutet dies nur, dass dieser (oft) Monopolist Angst hat und nicht mit dem Herausforderer auf Augenhöhe konkurrieren kann. In einem normalen Marktsystem gewinnen die besten Produkte. Nicht die politischen Produkte. Nicht die Produkte, die die meisten Menschen beschäftigen. Die besten Produkte gewinnen, weil sie die Bedürfnisse und Wünsche von mehr Menschen befriedigen. Wenn der amtierende Betreiber oder Anbieter eines Produkts oder einer Dienstleistung seine Vormachtstellung gefährdet sieht und dann auch noch die Möglichkeit besitzt, diese Stellung mit Hilfe von Gesetzen und Regeln abzuschirmen, werden Neueinsteiger und Herausforderer mit regulatorischen Kosten belastet. Denn Regulierung hat zwei Funktionen, entweder eine Regulierung, um etwas zu verbieten, oder eine Regulierung, um einzuschränken, um es zu kontrollieren. Im Falle von Bitcoin wird die EZB versuchen, das Bitcoin-System einzuschränken und mit ihm zu koexistieren, da ein komplettes Verbot nicht durchsetzbar ist. In beiden Fällen ist die Regulierung die Anerkennung von Bitcoin und die Genehmigung seiner Existenz durch die Gesetzgebung.

Since Bitcoin is based on a new technology - DLT / Blockchain - it would have a high transformation potential.

Das Prinzip Blockchain im Zusammenhang mit dem Double-Spend Problem basiert auf Bitcoin und nicht andersherum. Satoshis Whitepaper erwähnt Blockchain nicht mit einem Wort. Blockchains wurden in verschiedenen Formen lange vor Bitcoin erforscht, entwickelt und genutzt. Doch die heute gebräuchliche Verwendung des Begriffs im Zusammenhang mit digitalen Währungen geht auf Bitcoin zurück.

Firstly, these technologies have so far created limited value for society - no matter how great the expectations for the future.

Blockchain und DLT (Distributed Ledger Technology) waren sehr große Hype-Themen in der Zeit der ICO-Blase und haben tatsächlich bisher nur begrenzten Wert für die Gesellschaft erzeugt. Es gibt viele Projekte rund um z.B. Lieferkettenmanagement, Produktidentifikationsmanagement und Spenden- oder Hilfsgüterverfolgung, doch alle Projekte scheitern an der ganz einfachen ersten Hürde: Der Schnittstelle zwischen realer Welt und digitaler Blockchain. Außerdem sind träge und arbeitsintensive Blockchains in den allermeisten Fällen die schlechtere Alternative zu performanten Datenbanken.

"Using blockchain, we’ve been building trading platforms where clients can trade with each other in minutes. By cutting down each trade’s processing time from hours or even days, we’re freeing up capital that would otherwise be locked in limbo." - David Salomon, CEO Goldman Sachs

Ich bitte darum, dass mir jemand erklärt, was GS auf ihrer PRIVATEN Blockchain machen, das sie nicht schneller, kostengünstiger und effizienter mit einer normalen Datenbank lösen könnten?

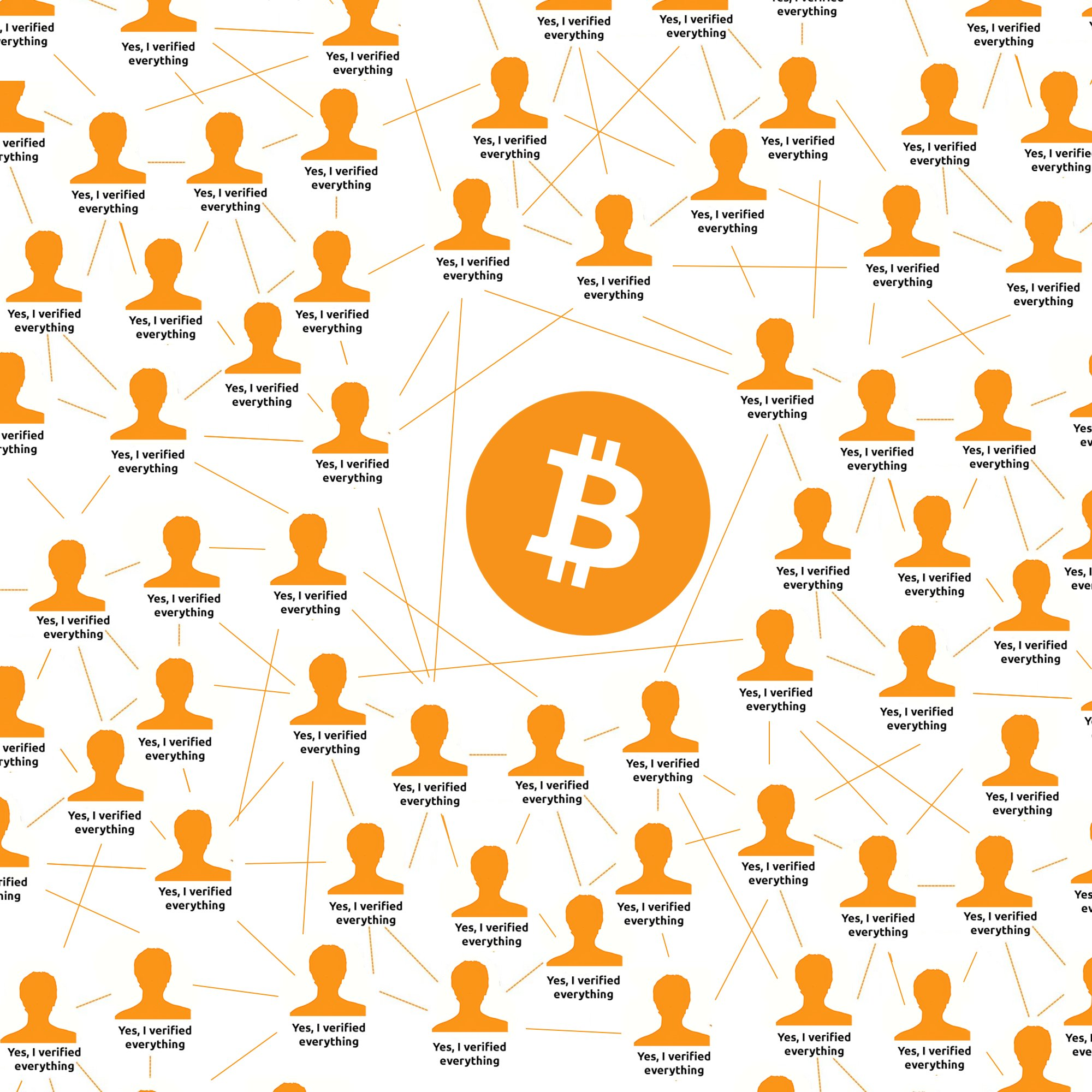

Die gesellschaftlichen Vorteile von Bitcoin haben wir bereits letzte Woche besprochen, doch weil sie so schön sind, wollen wir sie noch einmal aufführen: Bitcoin bietet Möglichkeiten, die andere Zahlungssysteme, physisches Bargeld und Gold nicht bieten können: Das weltweite Versenden erlaubnisloser (im Sinne von "nicht durch Dritte kontrolliert") Zahlungen oder dem uneingeschränkten und weltweiten Zugriff auf selbst verwahrtes Eigentum. Diese Attribute erreicht Bitcoin durch das Koppeln von physischer Energie mit dem digitalen System in einem breiten und dezentralisierten Netzwerk, das größer ist als alle anderen bekannten Implementierungen und damit eine höhere Liquidität und Robustheit aufweist als alle vergleichbaren Lösungen.

Secondly, the use of a promising technology is not a sufficient condition for an added value of a product based on it.

Also im letzten Paragraph sagen die Autoren, Blockchain sei nutzlos, jetzt sagen sie, Blockchain sei vielversprechend. Aber selbst wenn Blockchain vielversprechend ist, bedeutet es immer noch nicht, dass ein darauf basierendes Produkt automatisch Mehrwert schafft.

The supposed sanction of regulation has also tempted the conventional financial industry to make it easier for customers to access bitcoin.

"Aber wo ist jetzt der Diss? Ich peil's nicht mal."

This concerns asset managers and payment service providers as well as insurers and banks. The entry of financial institutions suggests to small investors that investments in Bitcoin are sound.

Okay, erstmal Schaaf und Bindseil Hut auf, um das Argument nachzuvollziehen.

Vermeintlich fehlende Regulierung führt dazu, dass sich Vermögensverwalter, Zahlungsdienstleister, Versicherungen und Banken mit Bitcoin beschäftigen und somit Retail- und Kleinanlegern suggerieren, Investitionen in Bitcoin seien solide und sicher. Soweit die Annahme. Aber kritisieren die Autoren jetzt die fehlende, bzw. nicht weltweit abgestimmte Regulierung, kritisieren sie die Finanzinstitute, oder kritisieren sie Bitcoin? Wenn die größten und mächtigsten Institutionen in Bitcoin investieren und ihre Sorgfaltspflicht erfüllen, ist dies vielmehr ein Zeichen dafür, dass sie etwas in Bitcoin sehen, dass sie dazu bewegt einen Teil ihres (Kunden-) Vermögens in diese Technologie zu stecken. Wenn kleinere Investoren folgen, geschieht dies auf eigenes Risiko. Niemand ist gezwungen, in Bitcoin zu investieren, und die meisten Menschen, die es nicht verstehen, investieren tatsächlich nicht, bis sie die Risiken verstehen, oder sogar die Risiken verstehen, die ein fehlendes Investment in Bitcoin birgt.

It’s also worth noting that the Bitcoin system is an unprecedented polluter.

Das Lieblingsthema aller Bitcoin-Kritiker. Bitcoin ist ressourcenintensiv, was automatisch negativ ist. Bitcoin ist maßgeblich an der Umweltverschmutzung beteiligt, etc. Ich möchte an dieser Stelle einfach auf einen vorherigen Artikel verweisen, der sich mit diesen Anschuldigungen detailliert auseinandersetzt.

First, it consumes energy on the scale of entire economies. Bitcoin mining is estimated to consume electricity per year comparable to Austria.

Super, freut uns für Bitcoin, dass sich so viele Miner finden, die es für sinnvoll erachten elektrische Energie in den Betrieb von Bitcoin-ASICs zu stecken und somit die Endgültigkeit von Transaktionen weiter vorantreiben und damit das Netzwerk am Laufen halten. Die Menge des Stromverbrauchs alleine sagt überhaupt nichts darüber aus, ob dies gut oder schlecht ist. Stromverbrauch ist per se erstmal gut, denn es zeigt, dass eine Gesellschaft in der Lage ist Ressourcen in Energie und Energie in Produktivität und die Erzeugung von Wohlstand zu verwandeln. Wenn es Strom benötigt, um die sicherste und zuverlässigste monetäre Technologie zu betreiben, die wirklich dezentralisiert auf mathematischen Regeln beruht und seinen Nutzern ermöglicht ihr Vermögen in kompletter Selbstverwahrung zu sichern und mit dem Betrieb eines eigenen Netzwerkknotens (Full-Node) sogar zusätzliche Sicherheit zu erzeugen, dann ist das in meinem Buch eine gute Kosten-Nutzen-Rechnung.

Second, it produces mountains of hardware waste. One Bitcoin transaction consumes hardware comparable to the hardware of two smartphones. The entire Bitcoin system generates as much e-waste as the entire Netherlands. This inefficiency of the system is not a flaw but a feature. It is one of the peculiarities to guarantee the integrity of the completely decentralised system.

Verbraucherzyklen im Zusammenhang mit elektronischen Geräten und dem daraus resultierenden "e-Waste" stellt tatsächlich ein sehr legitimes Verschmutzungsproblem dar. Allerdings trägt Bitcoin nur zu einem winzigen Bruchteil des Problems bei. Jedes Jahr werden etwa 40 Millionen Tonnen Elektroschrott entsorgt (laut Buchstabensuppen-Behörde EPA), Bitcoin trägt nach Schätzungen 30.000 Tonnen dazu bei (laut BBC). Kurz den Taschenrechner (derselbe aus der Oberstufe, der den Verbraucherzyklus bisher gut überstanden hat) gezückt, 30.000 durch 40.000.000 geteilt und siehe da, das sind nur 0,075 % des jährlich produzierten Elektroschrotts. Beide Links habe ich auf der ersten Google-Ergebnisseite gefunden, als ich nach "global e-waste production" und "bitcoin mining e-waste" respektive gesucht habe. Ähnlich wie beim Energieverbrauch also wieder das gleiche Thema, natürlich wäre es besser, wenn Bitcoin keine 30.ooo Tonnen Elektroschrott produzierte, allerdings tendiert die Kosten-Nutzen-Rechnung auch hier wieder stark auf Bitcoins Seite. Es gibt weitaus mehr Elektroschrott, der für weniger gesellschaftlich relevante Anwendungsfälle produziert wird.

Wenn man in folgendem Satz das Wort Ineffizienz mit Konzeption ersetzt, treffen die Autoren das Design von Bitcoin sehr treffend auf den Punkt: "Diese Konzeption des Systems ist kein Fehler, sondern ein Merkmal. Es ist eine der Besonderheiten, die Integrität des vollständig dezentralisierten Systems zu gewährleisten." Finde ich auch, gut erklärt, liebe Autoren.

Promoting Bitcoin bears a reputational risk for banks

Since Bitcoin appears to be neither suitable as a payment system nor as a form of investment, it should be treated as neither in regulatory terms and thus should not be legitimised.

Was denn jetzt? Ihr müsst euch schon für einen der Umschläge entscheiden, meine Lieben.

Gerade eben wurde die fehlende Koordination bei der Regulierung bemängelt und dass eine fehlende Regulierung dazu führe, dass Kleinanleger getäuscht würden und sich in einem sicheren Hafen wögen, jetzt wird nach keiner Regulierung gerufen. Wie ich bereits gesagt habe, ist Regulierung die Anerkennung von Bitcoin und die Genehmigung seiner Existenz durch die Gesetzgebung. Das scheinen am Ende des Artikels auch die Autoren bemerkt zu haben und fordern ein komplettes Verbot, auf Grund mangelnder Klassifizierungsmöglichkeit als Investition oder Zahlungssystem. Da es sich bei Bitcoin weder um das eine, noch das andere handelt, sollte sich entweder Gedanken gemacht werden, dass die aktuelle Gesetzgebung unvollständig ist und zu langsam den technologischen Fortschritt abbildet, oder genau dieses Ausschlussverfahren zur Klassifizierung dafür sorgt, dass Bitcoin nicht unter die üblichen Kriterien fällt und somit nicht in den in den Geschäftsbereich Marktinfrastrukturen und Zahlungsverkehr fällt.

Similarly, the financial industry should be wary of the long-term damage of promoting Bitcoin investments - despite short-term profits they could make (even without their skin in the game).

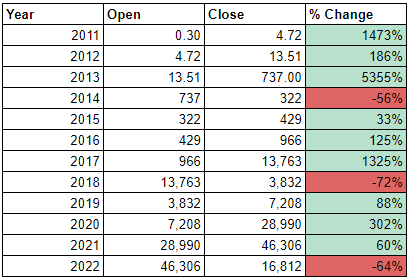

Zunächst mal die Frage, wie man kurzfristige Gewinne definiert. Nehmen wir an, alles unter einem Jahr ist ein kurzfristiger Gewinn, dann könnte man behaupten, dass Bitcoin gar nicht mal so schlecht performt. Natürlich ist die Sicht wieder willkürlich, doch möchte ich zeigen, dass es bisher nur drei Jahre gab, in denen man am Ende des Jahres schlechter dastand als zu Beginn. (Wer übrigens in der Grafik ein Muster zu erkennen meint, kann sich schonmal auf 2023 einstellen 🤔)

The negative impact on customer relations and the reputational damage to the entire industry could be enormous once Bitcoin investors will have made further losses.

Das Argument zunächst mal wieder erklärt. Die Finanzindustrie hat sich mit Bitcoin beschäftigt und bietet Kunden und Partnern den Handel, Dienstleistungen und andere Investitionen in Bitcoin an. Deshalb könnten sie langfristig gesehen ihren Ruf schädigen, sobald Bitcoin-Investoren (also die Kunden der Institute, die mit Hilfe dieser Institute Zugang zu Bitcoin bekommen haben, nehme ich an) Verluste einfahren. Ich verstehe das Argument, aber ich verstehe den Zusammenhang mit Bitcoin nicht. Wenn ein Finanzinstitut seiner Kundschaft zu einer Investition jeglicher Form rät, muss diese doch vorher ihrer Sorgfaltspflicht nachgehen und den Kunden über alle möglichen Risiken aufklären. Das ist nicht nur bei Bitcoin so, sondern sollte bei allen Anlageklassen der Fall sein. Es sei denn, die Autoren versuchen nicht Bitcoin zu beschuldigen, sondern denken, dass alle Finanzinstitute, die sich mit Bitcoin beschäftigen, ihren Job nicht richtig machen und wollen diesen hier einen gut gemeinten väterlichen Rat geben?

Dieser letzte Abschnitt dient scheinbar gleichzeitig als Fazit des gesamten Artikels. Wobei viel Raum zur eigenen Interpretation gelassen wird. Wie wir sehen konnten, bedienen sich die Autoren im Prinzip der bekannten Argumente:

- Bitcoin ist volatil und spekulativ und damit weder als Zahlungsmittel noch als Investitionsklasse zu gebrauchen 🥱

- Bitcoin wird nur von Kriminellen verwendet, denn Bitcoin-Zahlungen sind illegal 🤡

- Bitcoin hat keinen gesellschaftlichen Wert 😶🌫️

- Bitcoin ist ein Pyramidensystem, in dem große globale Finanzinstitute und VCs mitwirken 😗

- Bitcoin ist Krypto und Krypto gehört reguliert 👮🏼

- Bitcoin verschmutzt die Umwelt 🥱😴😵

Ich denke jedes einzelne dieser Argumente wurde in meinen vorherigen Artikeln, und von vielen, vielen, vielen anderen schon zu genüge thematisiert und widerlegt. In den letzten zwei Artikeln habe ich versucht, in einer detaillierten Analyse der einzelnen Argumente, die grobe Fehlbetrachtung und einseitige Auslegung von Gerüchten und Halbwahrheiten der Autoren aufzuzeigen.

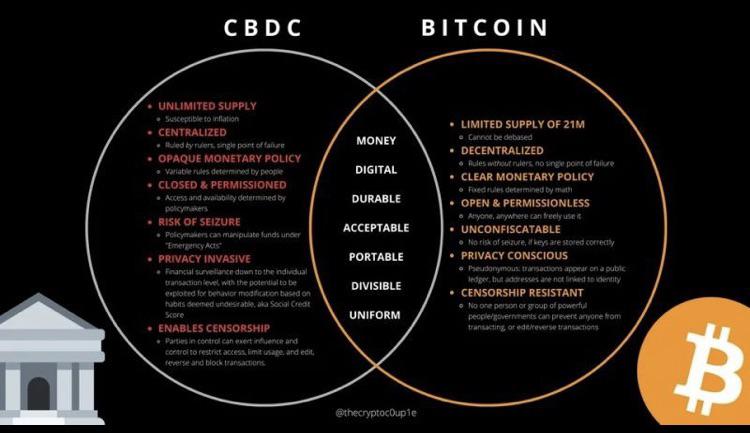

In das gleiche Horn, nur offensichtlicher als Unterstützung von EZB-CBDCs verpackt, bläst auch EZB-Kollege Fabio Panetta. Dieser fordert ein ganzheitliches Verbot von Krypto-Währungen und auch wenn er es nicht einmal namentlich nennt, ist klar, dass er in seiner Betrachtungsweise Bitcoin einschließt. Besonders amüsant sind Äußerungen wie "Trust cannot be replaced by religious faith in an algorithm" und dass stattdessen eine zentrale Steuerungsfigur für die Ausgabe von Währungen von nöten und plädierte deshalb dafür, dass die Zentralbanken ihre eigenen digitalen Währungen herausgeben. Und weil nicht nur Zentralbanken sicherer, risikofreier und zuverlässiger sind, als auf öffentlich einsehbaren mathematischen Open-Source-Algorithmen basierende Systeme, "arbeitet die EZB natürlich an einem digitalen Euro und erwägt gleichzeitig neue Technologien für die Zukunft der Großhandelsabwicklung in Zentralbankgeld.“

Anders gesagt, die EZB möchte ihren eigenen digitalen Euro (EZB CBDC), den sie direkt herausgeben kann, ohne durch die lästigen Banken wirken zu müssen. Damit kann die EZB direkt über die Gelder aller Euro-Zonen-Bürger bestimmen. CBDCs stellen, anders als Cash (Münzen, Scheine), programmierbares und transparentes Geld dar, mit dem sich die Herkunft des Geldes und somit alle historischen Daten (Art der Einnahmen, Legalität der Herkunft, Steuern bezahlt, Verbindungen zu anderen Menschen, etc.) sowie Daten über den Verwendungszweck (zukünftige Verwendung des Geldes) nachvollziehen lassen. In einer Welt, in der Cash durch CBDCs ersetzt wird, besitzen wir unser Geld nicht. Und weil das viele bestimmt nicht möchten, kann nachgeholfen werden.

In der EU wird man also bald nicht mehr Barzahlungen über 10.000 Euro tätigen dürfen.

In anderen Ländern, in denen CBDCs schon eingeführt wurden, aber von der Bevölkerung abgelehnt werden, wird zu noch drastischeren Mitteln, wie der Bepreisung von Bargeldentnahmen an Automaten, gegriffen. Wenig überraschend, dass Nigeria zum Beispiel auf Platz 11 der Länder in Bezug auf die Nutzung von Bitcoin und Stablecoins liegt, und das obwohl die Menschen dort kein Geld direkt von ihren Bankkonten an Börsen senden können, da dies dort verboten ist, da die Zentralbank des Landes, dort die eNaira CBDC eingeführt hat.

Wer in China sparen möchte, hat leider keine guten Karten, denn der digitale Yuan hat jetzt ein Verfallsdatum. Also los, liebe Chinesen, lauft los und gebt euer Geld ganz schnell aus, damit die Konjunktur angekurbelt wird und ihr auf gar keinen Fall Rücklagen habt, die euch erlauben, weniger zu arbeiten!

🇨🇳 “China reveals digital yuan with expiry date where people are forced to spend and not allowed to save”

— Bitcoin Magazine (@BitcoinMagazine) December 11, 2022

CBDC’s are slavery, #Bitcoin is freedom pic.twitter.com/PlpJV8w7Ps

Wenn Regierungen den Zugang zu physischem Bargeld zunehmend einschränken, kann das also sehr schlimme Folgen haben. Es ermöglicht ihnen nämlich dann viel einfacher aus einer Reihe von Gründen den Zahlungsverkehr für Personen einzuschränken, die Konsumeigenschaften zu steuern, das Sozialverhalten in Form von monetären Anreizen zu lenken, oder den Zugang zu Bankkonten für gewisse Personen einfach zu sperren. Diese Gründe laufen dann wie immer unter dem Vorwand, die Nutzer//innen zu schützen oder ihnen zu helfen.

Heute schon werden in vielen Ländern Bankkonten eher willkürlich gesperrt und in vielen Fällen ist es für Menschen aus der Arbeiterklasse in Entwicklungsländern schwierig, überhaupt auf ein Bankkonto zuzugreifen, weil es sich für Banken nicht lohnt, so kleine Guthaben zu verwalten.

Bitcoin bietet eine dezentrale, offene, zensurresistente, unbeschlagnahmbare, frei zugängliche und private Alternative zu CBDCs. Bitcoin ist ein internationales Buchhaltungs- und Abwicklungsnetzwerk, das von keiner einzelnen Einheit kontrolliert wird, mit einer festen und sicheren Anzahl von bitcoins, die weltweit herumgeschickt werden können, ohne dass eine Validierung oder Erlaubnis durch Dritte erforderlich ist, es sei denn eine Person entscheidet sich aus Bequemlichkeitsgründen oder aus anderen Gründen dafür einen Dienstleister zu verwenden, der Aufgaben übernimmt.

//Secondi 🍲

News

Lange wurde drüber gesprochen, jetzt ist es leider passiert. Der größte gelistete Miner Core Scientific hat Insolvenz in Form eines Chapter 11 Prozesses angemeldet. Nachdem letzte Woche der bestehende Gläubiger B Riley eine Rettungsleine in Höhe von 72 Millionen US Dollar ausgeworfen hatte, um eine Insolvenz zu vermeiden, doch scheitn dies wohl nicht zu reichen, die Situation zu verbessern. Das Unternehmen erwirtschaftet immer noch einen positiven Cashflow, allerdings reichen diese Barmittel nicht aus, um die Finanzierungsschulden für geleaste Geräte zurückzuzahlen.

Und auch mit Greenidge Generation stand ein weiteres Mining-Unternehmen offenbar kurz vor der Insolvenz, konnte sich allerdings mit seinem Kreditgeber NYDIG auf Umstrukturierungsvereinbarung einigen. Schulden in Höhe von 74,4 Millionen US Dollar werden so neu geregelt und die Vereinbarung beinhaltet, dass NYDIG 2,8 Exahash pro Sekunde (EH/s) von Greenidge Minern kaufen, die exklusiv für NYDIG in Betrieb bleiben und von Greenidge für NYDIG gehostet werden. So behält Greenidge etwa 1,8 EH/s an eigener Kapazität, um weiterhin operativ zu bleiben.

TEPCO, Japans größtes Energieunternehmen (u.A. verantwortlich für die vielen AKWs) hat ein Pilotprojekt mit TRIPLE-1 gestartet, um mit überschüssiger Energie aus Erneuerbaren Bitcoin zu minen. Dies ist ein weiterer Schritt bei der Kernschmelze (!) zwischen Energie- und Bitcoin-Mining-Industrie.

// Candy 🍭

Twitter Account der Woche:

Frohes Weihnachtsfest, kommt gut nach Hause! Ich werde den Käsetod sterben!

In diesem Sinne, 2... 1... Risiko!

Sven