#43 // KW11 // 16.3.2023 // Q4 Earnings 🏦🔥🧨

Alles dreht sich um SVB, Signature und Silvergate, deshalb werfen wir einen kurzen Blick auf das Versagen des Geschäftsmodells und die Konsequenzen. Doch es ist auch Q4 Earnings Season, weshalb wir uns wieder ein paar der Berichte von Bitcoin(-nahen) Unternehmen anschauen.

// Today's Menu 📜

- Silvergate brennt, Signature brennt, Sillicon Valley Bank brennt 🚒

- Lightning erfährt Unterstützung von großen Firmen ⚡

- Mining erholt sich 🩹

// Starter 🍸

Es ist wieder Earnings Season und wie jedes Quartal werfen wir einen kurzen Blick in die Ergebnisse von ausgewählten Bitcoin(-nahen) Unternehmen. Wie jedes Quartal, werden auch diesmal die eigentlich etwas drögen Reports von einem großen Ereignis überschattet. Neben der Silicon Valley Bank (SVB), sind auch die Silvergate Bank (SI) und die Siganture Bank pleite gegangen. Böse Zungen behaupten, es könnte einen Zusammenhang zwischen den Schließungen und dem Fakt geben, dass sowohl SI als auch Signature, die einzigen wirklichen On-Ramps für die Bitcoin-Branche geboten haben. Wir wollen im Silvergate Teil allerdings einen sachlichen Blick auf die Umstände und die Gründe werfen, die zum Versagen des Geschäftsmodells und der daraus erzwungenen Schließung geführt haben.

// Primi 🍝

Wie auch sonst, erhebe ich nicht den Anspruch, im Full-Equity-Research-Mode die veröffentlichten Berichte zu analysieren, jedoch denke ich, dass es immer wieder interessant ist zu sehen, wie sich die Zahlen von Bitcoin(-nahen) Unternehmen entwickeln. Besonders, da die Zahlen der letzten Berichtsperiode in den schwierigen und teils brutalen Zeitraum von Q4 2022 fallen.

Wir schauen uns auch dieses Mal wieder Zahlen von Firmen an, die entweder a) direkt im Bitcoin Sektor tätig sind (Mining, Exchanges & Financial Services), b) Peripherie herstellen (Chips & Equipment), oder mit c) Bitcoin verbandelt sind (Bitcoin in der Bilanz halten & Zahlungsdienste).

Besonderes Augenmerk widmen wir uns dabei Silvergate (SI), die wir ja schon die letzten Male betrachtet haben. Jedoch die jüngsten Ereignisse haben wohl sichergestellt, dass dies Silvergates letzter Quartalsbericht gewesen sein könnte.

Bitcoin Sektor Firmen

Beginnen wir also mit den Firmen, die direkt im Bitcoin Sektor tätig sind. Hier habe ich MARA und COIN ausgewählt.

Marathon Mining gaben bekannt, ihre ursprünglich für Februar geplanten Webcast und Telefonkonferenz für das vierte Quartal und das Geschäftsjahr 2022 abzusagen. Sie werden die Veröffentlichung entsprechender Finanzergebnisse verschieben und beabsichtigen, zu gegebener Zeit in der Zukunft weitere Aktualisierungen bereitzustellen. Sie gaben keine Gründe für das Verschieben bekannt.

Grund dafür sind Fehler, die in der Berechnung der Impairments der digitalen Vermögenswerte gefunden und Einnahmen aus einem Bitcoin-Mining-Pool, an dem es Ende 2021 und Anfang 2022 teilgenommen und betrieben hatte, falsch ausgewiesen wurden. Es wurde erwartet, dass das Unternehmen im 4. Quartal einen Umsatz von 34 M US Dollar verbuchen würde.

Allerdings veröffentlichten sie Produktions- und Mining-Updates für Februar 2023. Sie betrieben im Februar fast 19.000 Bitcoin-Miner in mehreren Einrichtungen, wobei über 8.000 dieser Einheiten aus S19 XPs bestanden. Im Laufe des Monats erhöhten sie die Hashrate auf 9,5 EH, eine Steigerung von 30% gegenüber dem Vormonat. Sie erhöhten auch die Menge der durchschnittlich pro Tag produzierten Bitcoin im Vergleich zum Januar um 10% und produzierten im Februar 683 bitcoins.

Sie entschieden sich für den Verkauf von 650 bitcoins im Februar, um Betriebskosten auszugleichen. Trotz dieser Verkäufe erhöhten sie ihre Bitcoin-Bestände von 8.090 Bitcoin zum 31. Januar 2023 auf 8.260 Bitcoin.

Coinbase Exchange melden für das 4. Quartal einen Umsatz von 605 M USD, also einen leichten Anstieg gegenüber Q3, allerdings ein Rückgang um ~75% gegenüber dem Vorjahr. Dies führte im 4. Quartal zu einem Nettoverlust von über 557 M USD. Damit fällt der Verlust höher aus als im vorigen Quartal. Coinbase führen den allgemeinen Rückgang des Umsatzes auf ein geringeres Handelsvolumen sowohl im Einzelhandel als auch bei institutionellen Kunden zurück, was sie sowohl mit niedrigeren Krypto-Asset-Preisen als auch mit Volatilität begründen. Einnahmen aus Verbrauchertransaktionen betrugen 309 M US Dollar, was einem Rückgang von 11% im Vergleich zum 3. Quartal entspricht, während die institutionellen Transaktionseinnahmen 13 M US Dollar betrugen, also 32 % geringer als in Q3.

Dabei ist das Transaktionsvolumen aus dem Handel mit Bitcoin das einzige, das im Vergleich zum Vorquartal gestiegen ist. Insgesamt ist auch ein Rückgang von auf der Coinbase-Plattform gehaltenen Assets (in Dollar-Werten) zu verzeichnen. Eine Entwicklung, die wir schon beim letzten Überblick erwartet haben.

In Bezug auf Vermögenswerte kann man einen Rückgang von gehaltenen bitcoins auf der Coinbase-Plattform erkennen (und diese Zahl wird wahrscheinlich in Q4 noch deutlicher sinken).

Darüber hinaus gaben COIN bekannt, ihr Geschäftsverhältnis mit der Silvergate (SI) Bank abgebrochen zu haben. Coinbase waren nicht allein, Paxos, Galaxy Digital, Gemini, BitStamp und Circle gaben ebenfalls alle bekannt, dass sie sich einen neuen Partner für ihre Bankgeschäfte suchen werden. Dies ist für den weiteren Teil wichtig ⬇️ .

Firmen in Bitcoins direkter Peripherie

Als nächstes wollen wir uns Firmen anschauen, die Produkte anbieten, die im Bitcoin Sektor genutzt werden, anstatt selber tätig zu werden.

Nvidia, einer der größten Hersteller von Computerchips, melden für das 4. Quartal einen Umsatz von 6,05 Milliarden USD, ein Zuwachs von ~2% zum 3. Quartal, allerdings ~21% weniger als noch im Vorjahr.

Einnahmen aus Chips für den Gebrauch in Mining Equipment sind immer noch nicht besonders hoch und kein Fokus bei Nvidia (weshalb wir uns den Bericht im nächsten Quartal auch sparen werden).

Laut eigener Aussage sind Nvidia GPUs in der Lage, für das Mining von Kryptowährungen verwendet zu werden, doch selbst NVDA haben nur begrenzten Einblick, wie sehr sich dies auf die Nachfrage auf den gesamten GPU-Bedarf auswirkt. Es darf bezweifelt werden, dass GPUs beim Bitcoin Mining zum Einsatz kommen, da dies absolut nicht lohnenswert ist und mit dem Ethereum-Merge von Proof of Work (PoW) zu Piece of 💩 (PoS), werden dort auch keine Chips zu diesem Zweck benötigt. Dies bedeutet, dass GPUs wenn überhaupt für andere kleine PoW-Projekte zum Einsatz kommen (wenn überhaupt), was also die Nachfrage gen Null laufen lassen dürfte.

Silvergate Capital Corporation (SI)

Direkt vorab: Silvergate haben ihre Pforten geschlossen und das Zahlungssystem SEN eingestellt. Das DFPI (California Department of Financial Protection and Innovation) hat die Liquidierung bestätigt und überwacht die Situation. Zuvor hatten sie angekündigt, ihren Jahresbericht um zwei Wochen zu verschieben, bevor dann bekannt gegeben wurde, dass sie ihren Betrieb einstellen und die Bank liquidieren. Doch was ist passiert?

_(2)_(4)_(1)_(1)_(1)_(1).jpg)

SI waren der Knotenpunkt für Bankdienstleistungen für die breite Kryptobranche und bediente über 1.500 Kunden mit fast 10 Milliarden US Dollar an Einlagen. Firmen wie FTX (Rest in Piss), Gemini, Kraken, Coinbase, usw. waren Kunden bei SI. Der Grund für die extreme Konzentration am Interesse des Kryptosektors mit SI Geschäfte zu machen, ist der allgemeine Mangel an Regulierung in Bezug auf KYC/AML-Richtlinien im Bankenbereich. SI war eine der wenigen Banken, die der Branch sehr wohl gestimmt war und es Krypto-Firmen einfach gemacht hat, Geld in den und aus dem Kryptomarkt zu bewegen (sie waren sogar für fast 80% der gesamten Bewegungen verantwortlich). Das war sozusagen das gesamte Geschäftsmodell von SI - wie oben erwähnt - der Fokus auf Kunden aus dem Bitcoin- Krypto- und DLT-Bereich. SI gab es bereits seit 1988 und entschieden sich in 2016 dazu, ihren Fokus auf den Krypto-Markt zu richten und sich als DIE Bank der Branche zu vermarkten. Doch warum der Kollaps?

Als traditionelle Teilreservebank nahmen SI Einlagen ihrer Kunden entgegen und investierten diese über lange Laufzeiten, insbesondere in US-Staatsanleihen. Das bedeutet in der Praxis, dass Kunden ihr Geld bei SI zu einem Zinssatz von 0% deponierten, da sie entweder anderswo keine Firmenkonten bekamen, oder das Silvergate Exchange Network (SEN) nutzen wollten. SI benutzte dann diese Einlagen, um diese anderswo zu einem höheren Zinssatz anzulegen, sprich zu verleihen, um an den Zinsen zu profitieren.

Mit anderen Worten, zahlt man sein Geld bei einer Bank ein, gehört es der Bank und nicht dem Kunden. Es ist ein Darlehen an die Bank und sie schulden es dem Kunden zurück, allerdings nur auf dem Papier. Denn das Geld wird größtenteils verliehen und steht dem Kunden nicht zum direkten Abheben zur Verfügung. Die meisten Banken behalten nur 10-15% der Vermögenswerte auf ihren eigenen Konten und davon besteht meist nur eine winzig kleine Menge aus Bargeld.

Dies ist solange ein gutes Geschäftsmodell, solange diese Kredite, also die Investitionen, die die Bank tätigt, nicht an Wert verlieren und Kunden gleichzeitig ihr Geld abheben wollen. Investitionen dürfen ruhig zeitweise mehr oder weniger wert sein, doch in dem Moment, in dem der Kunde sein Geld abhebt und SI dadurch gezwungen werden die Kredite mit einem Verlust aufzukündigen, entsteht für SI ein Problem. Bekanntermaßen erhöht die US-Notenbank seit mehreren Monaten konsequent ihren Leitzins, was zur Folge hat, dass US-Staatsanleihen, und besonders solche mit langen Laufzeiten, an Wert verlieren.

Dies und der Fakt, dass SI ihren Fokus auf die Kryptoindustrie gelegt haben, wo im letzten Jahr zunächst hohe Kurse aller Werte dazu führten, dass Kreditnehmer erst viel Geld einlagerten und danach links und rechts zahlungsunfähig geworden sind, hat dazu geführt, dass SI sich in einer fatalen Situation wiederfanden: Verbindlichkeiten > Vermögenswerte. Das bedeutet, wenn alle Kunden ihre Einlagen gleichzeitig abheben wollen, kann die Bank unmöglich alle diese Verpflichtungen auf einmal erfüllen und ist bankrott. Und damit die Einlagen der Kunden futsch!

Genau dies ist bei SI passiert. Wie wir oben gesehen haben, kündigten Firmen wie Coinbase, Gemini, Circle, Galaxy Digital, und Crypto.com ihr Geschäft mit Silvergate und insgesamt haben im 4. Quartal Kunden rund 8,1 Milliarden US Dollar von der Bank abgehoben, was SI gezwungen hat, Wertpapiere und damit verbundene Derivate mit einem Verlust von insgesamt 718 M US Dollar zu verkaufen und führte zu einem Gesamtverlust von über 1 Milliarde US Dollar in 2022.

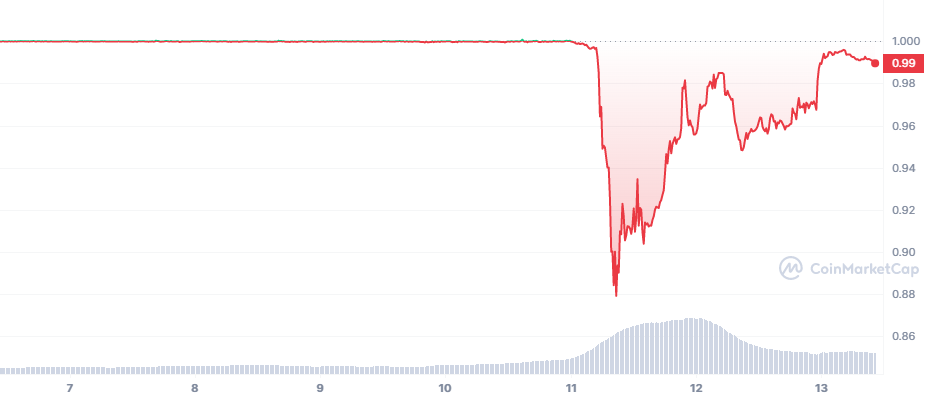

Der daraus kaskadierende Effekt, ist, dass Firmen, die Einlagen bei den nun geschlossenen Banken nicht mehr an ihre Einlagen kommen und diese teilweise nicht in voller Höhe versichert sind. Ein Beispiel ist Circle (Herausgeber vom USDC "Stablecoin"):

“Cash held at U.S. regulated financial institutions: Bank of New York Mellon, Citizens Trust Bank, Customers Bank, New York Community Bank, a division of Flagstar Bank, N.A., Signature Bank, Silicon Valley Bank and Silvergate Bank.” — USDC Reserve Report

Alleine die drei letztgenannten Firmen haben in den letzten 2 Wochen den Kurt Cobain gemacht. Dies führte dazu, dass der USDC Coin zeitweise auf 0.88 Cents fiel. Sehr stabil.

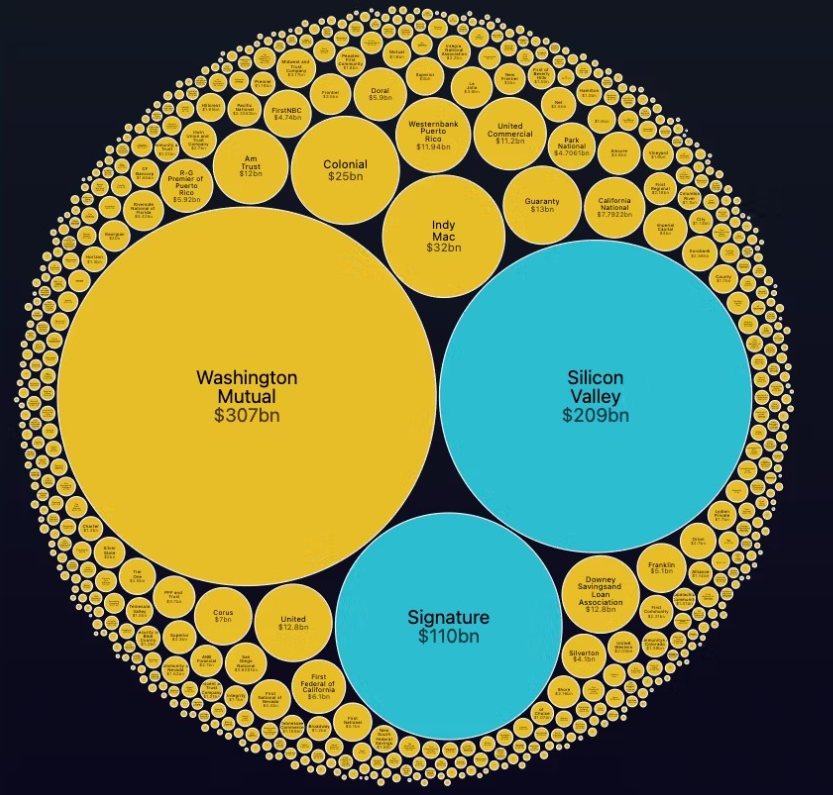

Am Sonntag wurde dann bekannt, dass auch die Signature Bank (SBNY), die zweitgrößte Bank im direkten Krypto- und Bitcoin-Umfeld, das Zeitliche segnet.

/cloudfront-us-east-2.images.arcpublishing.com/reuters/V4ZX2PLB6ZMM7KQ5SESUDRNOMU.jpg)

Die Federal Deposit Insurance Corporation (FDIC) übernahm die Kontrolle über Signature, die Ende letzten Jahres rund 110 Milliarden US Dollar an Vermögenswerten und fast 89 Milliarden US Dollar an Einlagen hatte. Damit reihen sich Signature nach der Silicon Valley Bank und der Silvergate Bank in die illustre Runde der großen Verlierer von 2023 ein und sind die drittgrößte Bankenpleite der USA in der Geschichte. Wer sich wundert, Lehman Brothers waren eine Investmentbank, also streng genommen ein Kreditinstitut und keine Geschäftsbank, die Einlagen von Kunden entgegennehmen.

Wer sich für dieses Thema interessiert und den sehr ähnlichen Verlauf bei der Silicon Valley Bank (SVB) nachvollziehen möchte, rate ich den folgenden Artikel zu lesen:

Was man daraus lernen kann: Bitcoin kann nichts passieren, wenn man es in Selbstverwahrung hält. Not your keys, not your Bitcoin!

Firmen in Bitcoins Dunstkreis

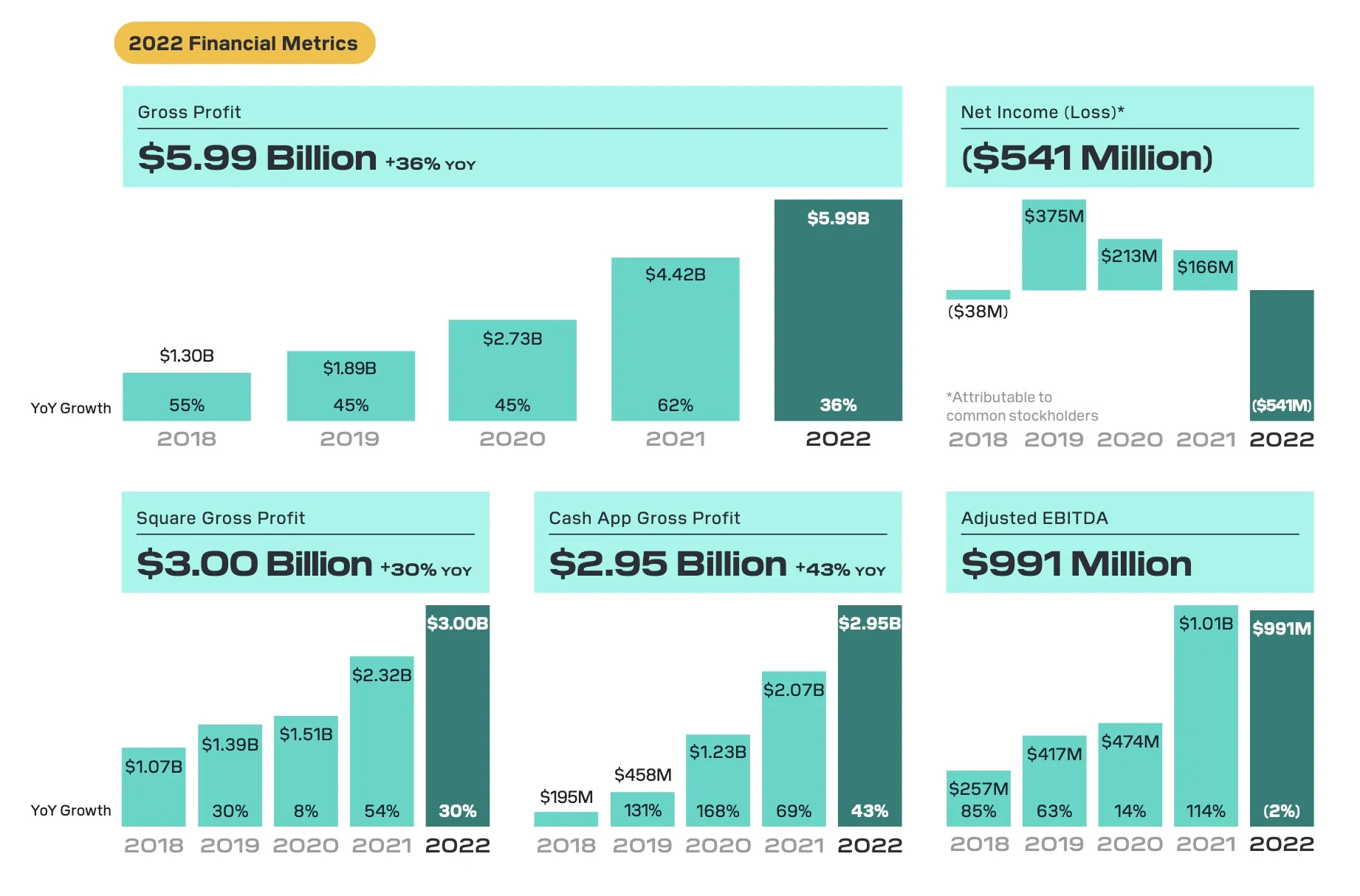

Zu guter Letzt noch zwei Firmen, die eigentlich nicht als direkte Anbieter von Bitcoin Diensten funktionieren, jedoch durch ihre aktive Rolle und durch ihre mehr als prominenten Bitcoin-Evangelisten-CEOs gewissermaßen in den Bitcoin Kosmos gerechnet werden dürfen.

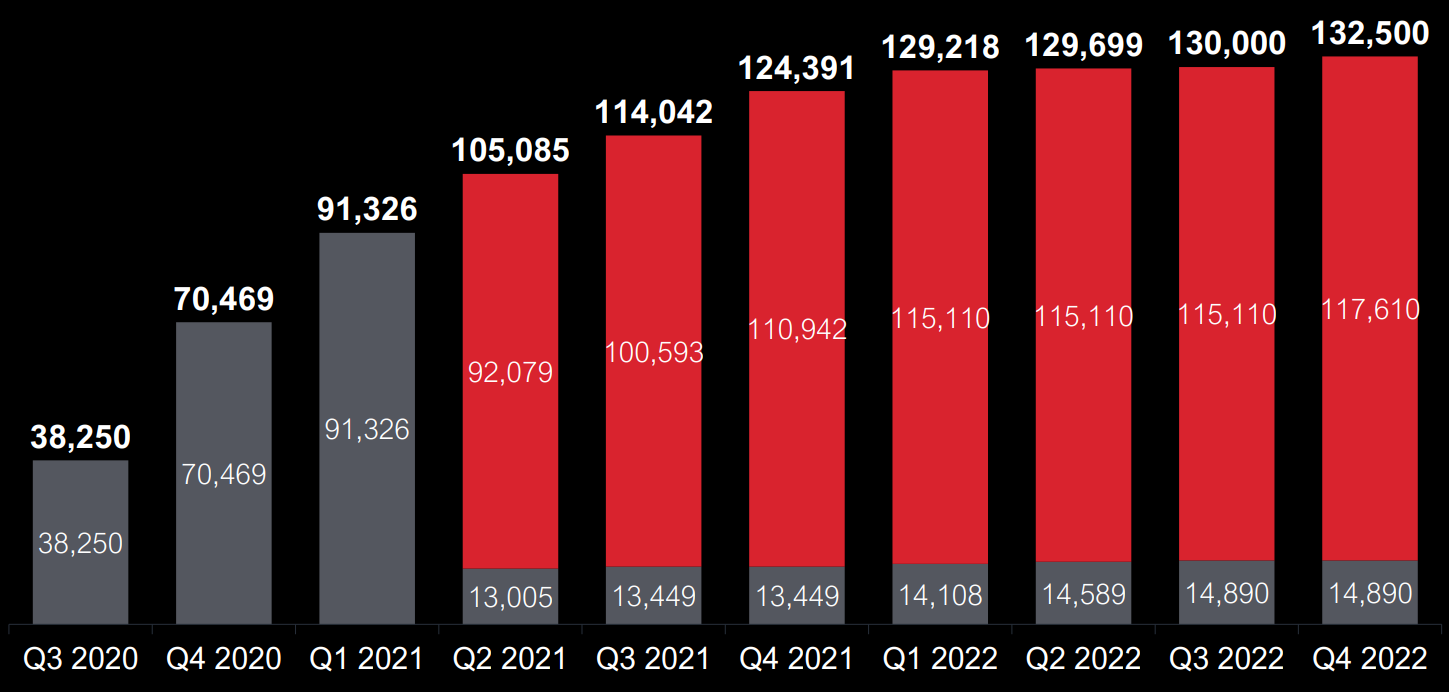

MSTR melden für das 3. Quartal einen Umsatz von 132,6 M USD, also ein leichter Anstieg von 7,2 M USD (~6%) gegenüber dem 3. Quartal. MSTR halten ~132,500 bitcoins zu einem Durchschnittspreis von 30.137 USD pro bitcoin. Das bedeutet, MSTR haben in Q4 weitere 2.500 bitcoins gekauft und bleiben damit das weltweit größte börsennotierte Unternehmen, das Bitcoin hält und konnten ihren DCA nach unten drücken.

Da der Bitcoin Preis im 4. Quartal durch die FTX-Turbulenzen weiter gefallen ist, haben MSTR 1,47 M US Dollar für diese sogenannte Impairment Charge gebucht, was die insgesamten Ausgaben auf 259 M USD (im Vergleich zu 165 Milliarden im Vorquartal) steigen ließ. Zum Ende des Quartals bewerteten MSTR den Zeitwert ihrer Bitcoin-Bestände mit 1,840 Milliarden M USD, im Vergleich zu 1,993 Milliarde USD am Ende des 3. Quartals, also insgesamt etwas weniger, wenn man betrachtet, dass 2,500 Bitcoin auf die eigene Wallet geflossen sind.

Interessant ist die Ankündigung von MicroStrategy Lightning, einer Plattform basierend auf dem Lightning L2 Protokoll, das MicroStrategy Unternehmenssoftware mit Lightning verbinden soll.

Block entwickelt sich von Quartal zu Quartal mehr zu einer echten Bitcoin-Firma. Nachdem im letzten Quartal bekannt wurde, dass aktiv an der Entwicklung von Hardware-Wallets gearbeitet wird, kündigten Block nun an durch TBD (einer Tochtergesellschaft von Block) mit C= auch ein Lightning Business zu lancieren, das an der Bereitstellung einer Infrastruktur arbeitet, die das Lightning-Netzwerk benutzerfreundlicher und zuverlässiger machen soll.

Für das 3. Quartal berichten Block einen Gesamtumsatz von 1,66 Milliarden USD, also ein Zuwachs von 90 M USD gegenüber dem 3. Quartal, oder ~40% gegenüber dem Vorjahr, was zu einem Nettoverlust von 114 M US Dollar führt. Im Vergleich zum Vorquartal fiel der Gewinn aus Bitcoin wieder von 37 M USD auf 35 M USD, hervorgerufen durch den generellen Rückgang im Bitcoin- und Krypto-Geschäft. Allerdings konnten Block Bitcoin im Wert von 1,83 Milliarden US Dollar an ihre Cash-App Kunden verkaufen, ein Rückgang von nur 7% im Vergleich zum Vorjahr, bei einem Kursverlust von fast 70% im gleichen Zeitraum. Insgesamt kauften Cash-App Nutzer Bitcoin im Wert von über 7 Milliarden US Dollar.

Block haben 47 M USD Impairment Charge gebucht, da, wie bei MSTR auch, der Kursrutsch in Q4 zu weiteren nicht realisierten Verlusten geführt hat. Zum Ende des Quartals bewertete Block den Zeitwert seiner Bitcoin-Bestände mit 133 M USD, im Vergleich zu 156 M USD am Ende des 3. Quartals.

Fazit: Wie an den Quartalszahlen des letzten Jahres ersichtlich, haben alle beschriebenen Firmen deutlich unter dem Kursverfall, der durch eine Verkettung verschiedener Pleiten und Skandale ausgelöst wurde, gelitten. Es zeigt aber auch, dass vernünftiges Risikomanagement und der Fokus auf Dienstleistungen fernab von Leverage und Gambling zu stabilen Büchern führen kann.

Der aktuelle Kursanstieg von Bitcoin im Vergleich zu den fallenden Kurswerten von Banken und Industrienahen Unternehmen zeigt jedoch auch, dass vielleicht endlich ein Decoupling von Bitcoin und traditionellen Anlageklassen stattfindet.

// Secondi 🍲

News

Grayscale SEC Hearing

Letzte Woche wurde die SEC von US-Richtern zur Ablehnung von Grayscales Antrag zur Umwandlung des geschlossenen GBTC Trust-Funds in einen Spot-Bitcoin Exchange Traded Fund (ETF) befragt. Wir erinnern uns: Grayscale hat diesen Antrag schon mehrere Male bei der SEC eingereicht und kündigte nach der letzten Ablehnung an, die SEC vor Gericht zu ziehen.

Während der Anhörung führte die SEC ihre Begründung basierend auf Bedenken hinsichtlich der möglichen Manipulation der Spot-Bitcoin-Märkte an, während Grayscale versuchte die Argumentation der SEC zu widerlegen, da die SEC im Herbst 2021 einen Futures-Bitcoin-ETF genehmigt hatte.Dies führte dazu, dass Richter das Verständnis der SEC über die Beziehung zwischen Spot- und Futures-Markt in Frage stellten, wobei ein Richter sagte: „Wir haben keine Beweise dafür gesehen, dass das Argument von Grayscale fehlerhaft ist.“

Die Gerichtsverhandlung führte dazu, dass der GBTC-Discount von -45% auf zeitweise -34,5% fiel und sich nun bei -40% eingependelt hat. Dies bedeutet, dass bei einer Wette auf einen glücklichen Ausgang der Verhandlungen für Grayscale, Bitcoin für einen Abschlag von 40% zu haben ist, also bei aktuellem Kurs für 15,000 US Dollar pro Bitcoin.

// Candy 🍭

Wenn dieser Artikel erscheint sitze ich hoffentlich schon im Warmen 😎🌞

In diesem Sinne, 2... 1... Risiko!

Sven